消費者金融おすすめランキング2024年12月最新版

消費者金融そのものが怖いイメージがあり借りることを後ろめたく感じる。

消費者金融のサービスはどこも似たようなものではないかと思っている。

そんなあなたへ、おすすめの消費者金融を10社に厳選して、ランキング形式で紹介します。消費者金融には消費者金融ならではの、銀行カードローンや信販会社のカードローンにはないメリットがあるのです。

消費者金融はたくさんありますが、審査が早いもの、無利息期間があるもの、金利が低いもの、周囲に借入がバレにくいもの、即日融資可能なカードローンなど比較するポイントがあります。

おすすめの消費者金融を絞り込んで借り入れの申し込みを行う前に、まずこちらの一覧で基本項目を比較してみてください。

プロミス

|

SMBCモビット

|

アイフル

|

アコム

|

三井住友カードカードローン

|

オリックスマネー

|

レイクALSA

|

ベルーナノーティス | セントラル | フクホー | |

| 最短審査時間 | 3分 | 30分 ※1 | 18分 | 20分 ※2 | 最短即日 | 60分 | 15秒(仮審査結果表示) | – | 最短即日 | 最短即日 |

| 最短融資時間 | 3分 | 60分 ※1 | 18分 | 20分 ※2 | 最短即日 | 最短即日 | 60分 | 24時間以内 | 14時までの申し込みで最短即日 | 最短即日 |

| 即日融資 | 可能 | 可能 | 可能 | 可能 | 可能 | 可能 | 可能 | – | 可能 | 可能 |

| 金利 | 4.5%~17.8% | 3.0%~18.0% | 3.0%~18.0% | 3.0%~18.0% | 1.5%~15.5% | 2.9%~17.8% | 4.5%~18.0% | 4.5%~18.0% | 4.8%~18.0% | 7.30%~18.00% |

| 無利息期間 | 借入の翌日から30日 | なし | 契約の翌日から30日 | 契約の翌日から30日 | キャンペーンによる | キャンペーンによる | 契約の翌日から30日~180日 | 14日間(繰り返し利用可能) | 契約の翌日から30日 | なし |

| 申込方法 | パソコン スマホ 郵送 電話 店舗窓口 |

パソコン スマホ 郵送 電話 三井住友銀行内ローン契約機 |

パソコン スマホ 電話 無人店舗 |

パソコン スマホ 郵送 電話 自動契約機むじんくん |

パソコン スマホ |

パソコン スマホ |

パソコン スマホ 電話 自動契約機 |

パソコン スマホ 電話 郵送 ファックス |

パソコン スマホ 郵送 コンビニ 店舗窓口 自動契約機 |

パソコン スマホ 店舗窓口 |

| 融資限度額 | 500万円 | 800万円 | 800万円 | 800万円 | 900万円 | 800万円 | 500万円 | 300万円 | 300万円 | 200万円 |

| バレ対策 | WEB完結で郵送物なし 在籍確認の電話は原則なし |

WEB完結で郵送物なし 電話連絡なし |

WEB完結で郵送物なし 原則在籍確認なし |

自動契約機むじんくんでカード受取 原則努め先への在籍確認なし |

在籍確認の電話は相談可能 | WEB完結で郵送物なし 在籍確認の電話は要相談 |

WEB完結で郵送物なし 在籍確認の電話は要相談 |

ー | ー | |

| 手数料の有無 | 三井住友銀行提携ATM無料 その他は有料 |

三井住友銀行提携ATM無料 その他は有料 |

アイフルATMは無料 その他は有料 |

アコムのATMは無料 その他は有料 |

有料 | 有料、借入5万円以上は無料 | 有料 | 無料 | セントラルATMは無料 その他は有料 |

振込手数料無料 |

|

|

|

|

※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 お申込時間や審査によりご希望に添えない場合がございます。

消費者金融から一度でもお金を借りるとやばい、ブラックリストに載る、と心配される方もいらっしゃいますが、正しく返済すれば全く心配はいりません。実際に利用した方のたくさんの口コミも集めました。是非見てみてください。

カードローンおすすめのなかでも今回紹介する大手の消費者金融カードローンは、銀行系のグループ会社の商品なので、安心で安全です。

女性 30代

プロミスだと在籍確認の会社への電話がないので安心して申込できました。思っていたよりお金を融資してもらえるまでの時間も短くてびっくりです!

おすすめの消費者金融ランキング!人気の25社を徹底比較します

消費者金融は会社により若干の違いはあれど、申し込み、審査、金利、融資上限など借入にあたり検討する項目はほぼ同じです。おすすめの消費者金融も個々人の利用目的や求めるメリットにより異なりますので、比較したうえで自分のライフスタイルにあった借入先を見つけましょう。

無利息期間やWEB完結の可否、在籍確認の方法などをチェックすると、自分に適した会社が見つかりやすいですよ。

1位:プロミスは初回借入から30日間の無利息期間がある

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 18歳以上69歳以下 |

| 申込要件 | 安定した収入があること |

プロミスは、初回借り入れの翌日から30日間の無利息期間があるのがお得です。消費者金融での借り入れはデメリットばかりと思いがちですが、無利息期間はメリットであると言えます。

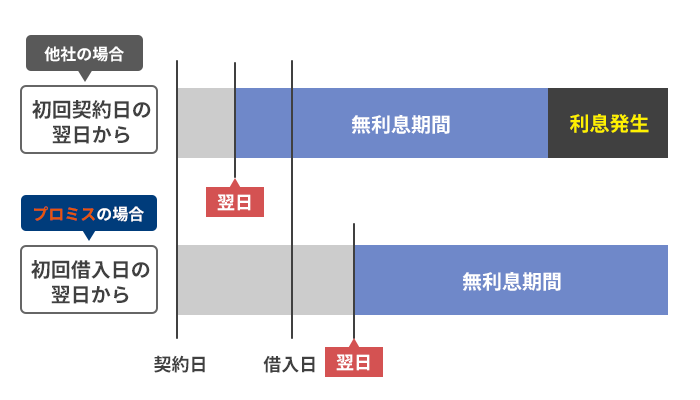

他社の無利息期間は「契約日の翌日から」となっていることが多いのですが、プロミスの無利息期間は借り入れしてからスタートします。

つまり、契約が完了しても、無利息期間が開始しない為、実際の借入日から30日間を無駄なくまるまる利用するのがおすすめの方法です。

消費者金融選びでどこがいいか迷った人は、無利息期間のある会社を選ぶのもおすすめですよ。返済の負担が軽くなれば、借入時の抵抗感もぐっと減るでしょう。

また、新規契約時に適用される金利が他社より低い17.8%というのも嬉しいところです。金利の上限が同業他社よりも0.2%低いのは一見すると微々たる差ですが、借りる額が大きいほど返済総額に大きな差が生まれます。この金利の低さもプロミスのメリットの一つです。

新規契約時に適用される金利が消費者金融の同業他社より低い年率17.8%というのは無利息期間とならんでプロミスのおすすめポイントです。

気になる在籍確認の電話連絡は、原則なしとされています。

プロミスは融資までのスピードが早い、無利息期間サービスの利用がしやすい、在籍確認の電話連絡がないのでバレづらい、という点で最もおすすめできる消費者金融カードローンです。

・嬉しい30日間無利息期間サービス

・審査時間最短3分で最短即日融資可能

・上限金利が他社より低い17.8%

※メールアドレス登録、Web明細利用が必要。

在籍確認の電話連絡は原則なし

・スマホATM

・コンビニ・提携ATM

・プロミスATM

・プロミスコール(電話)

上限額内なら何度でも借入できる

今日中に借りられます

2位:SMBCモビットはWEB完結で電話連絡がないのでバレの不安が少ない

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上74歳以下 ※収入が年金のみの方はお申込いただけません |

| 申込要件 | 安定した定期収入のある方 |

消費者金融の審査では避けて通れない在籍確認ですが、SMBCモビットカードローンならWEB完結にすることで消費者金融からの電話なしで借入を行うことができ、おすすめです。

消費者金融 おすすめのポイントの一つに郵送物が送付されないことが挙げられますが、SMBCモビットなら、カードの発行なしの選択もでき、郵送物がありません。家族や会社の人に借り入れがバレたくないと思っている人におすすめの消費者金融です。

時間がなくて即審査を受けたい人や、バレ対策重視の人でどこがいいか迷ったら、ぜひ検討してみてください。尚、WEB完結には「指定銀行口座がある」「運転免許証もしくはパスポートの写しを提出」「収入証明書を提出」「健康保険証・給与証明書を提出」といった条件があります。

条件を見てしていない人はSMBCモビットのWEB完結は利用できないため、バレ対策がある他の会社も検討してみてください。

SMBCモビットは時間も早く最短30分、融資までは最短60分です。電話連絡で審査時間を短縮してくれるサービスがあるのは同社だけで消費者金融の中でもおすすめです。

・審査が早く最短30分で審査完了

・WEB完結で電話連絡なし、カードレス、郵送物なし

・急ぎの人は申し込み後電話で優先審査

※WEB完結の場合

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

本審査も最短30分とスピーディ!

WEB完結申込なら電話連絡・郵送物なし

・提携ATM

・スマホATM取引

何度でも借入可能

※SMBCモビットは収入証明を提出していただく場合があります。

今日中に借りられます

3位:アイフルは50万円未満の借入なら収入証明も不要で在籍確認の電話もない

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳以下 |

| 申込要件 | 定期的な収入がある人 |

アイフルは、銀行傘下の会社ではない独立系消費者金融であるため、独自の審査を行なっており、審査の速さに定評があります。借入までのスピード感でおすすめの消費者金融です。

WEBで申し込めば融資まで最短18分、即日融資が可能です。

原則として在籍確認の電話をかけていないので、勤め先に電話をかけられたくない人でも安心して申し込みができるでしょう。特に申し込み時に身近な人や職場に知られたくない人にとっては、在籍確認がないアイフルはおすすめです。

借り入れに必要な本人確認書類や50万円以上の借り入れが希望の場合は収入証明書も必須のため手元に用意しておきましょう。

また、初めてアイフルを利用する人には、契約の翌日から30日間の無利息期間が付いているのもお得です。とにかく急ぎたい人には、WEB申込後に「審査を急いで欲しい」と連絡することで「お急ぎ対応」してもらえる点も強み。

以前はお急ぎ対応の連絡は電話のみでしたが、現在はメールでも連絡できるため便利です。お得に借り入れたい、バレずに借り入れたいという人でどこが良いか迷ったら、アイフルもおすすめですよ。

・融資まで最短18分と審査が早い

・原則、在籍確認の電話なし

・初めての利用なら30日間の無利息期間サービスも!

・申し込み後に電話で優先審査開始

・アプリで借入/返済可能

※20~69歳の方が対象です

原則在籍確認なし

・スマホアプリ

・アイフルATM

・提携先ATM(コンビニ/銀行)

※提携ATMにて、お取り引きの都度、手数料が発生します。

※アイフル株式会社ATMは手数料がかかりません。

今日中に借りられます

4位:アコムは審査が早く最短20分(※)でお金が振り込まれる

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上 |

| 申込要件 | 安定した収入がある人 |

※ お申込時間や審査によりご希望に添えない場合がございます。

アコムもWEB完結が可能です。審査時間も早く、以前は融資まで最短60分でしたが、現在は最短20分で融資が可能となりました。(※ お申込時間や審査によりご希望に添えない場合がございます。)すぐにでも借りたい。借入までの時間重視の方にはアコムがおすすめです。

さらに、楽天銀行に口座を持っていれば、最短10秒で振り込みしてもらえますので、急いでいる人にはぴったりの消費者金融です。

自動契約機「むじんくん」でおなじみのアコムですが、カードが必要な人はWEBで契約手続きをした後に自動契約機「むじんくん」にいきましょう。その場でカードを受け取ることができます。

カードがあれば併設されているATM、もしくはコンビニで現金を引き出すことができます。アコムの自動契約機「むじんくん」であれば手数料がかからないのもおすすめのポイントです。

気になる在籍確認ですが、原則、勤め先への電話連絡での在籍確認はせずに書面や申告内容での確認を行うため、勤め先に電話をかけられたくない人でもアコムなら安心して申し込みができるでしょう。

・振込キャッシング最短10秒

・審査が早く融資まで最短20分 ※1

・原則、勤め先への在籍確認なし ※2

・全国の自動契約機「むじんくん」が便利

※1 お申込時間や審査によりご希望に添えない場合がございます。

※2 原則、勤め先への電話での確認はせずに書面や申告内容での確認を実施

・ATM

提携CD・ATMの詳細についてはアコムのホームページでご確認下さい。

今日中に借りられます

5位:三井住友カード「カードローン」は使えば使うほど金利が下がる

三井住友カード「カードローン」 はクレジットカード会社が提供しているカードローンで、元々の上限金利が15.0%と銀行カードローン並みに低いのが魅力です。

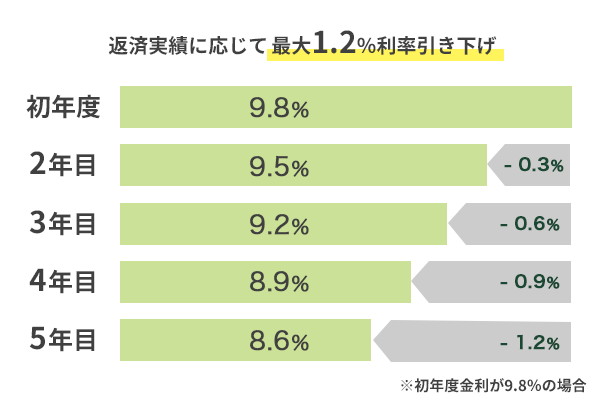

その上、返済実績に応じてさらに金利が下がる仕組みがあります。翌年度から0.3%ずつ、最大で1.2%金利が下がります。

審査も早く、最短5分でカードを即時発行してくれます。審査完了後、すぐにアプリで借り入れができるので、急いでいるなら「即時発行」で申し込みましょう。

- 19時30分までに申し込みを完了させること

- オンラインで支払い口座の登録ができること

この2つが即時発行の条件となっていますのでご注意ください。

【三井住友カード「カードローン」の特徴】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 満20歳以上〜69歳以下 |

| 申込要件 | 安定収入のある人 ※学生は除く |

| 実質年率 | 1.5%〜15.0% |

| おすすめポイント | ・他社と比べて低金利 ・返済実績に応じて最大1.2%金利引き下げ |

6位:オリックスマネーはレンタカーなどのオリックスグループの特典もある

オリックスマネーはオリックス銀行グループの消費者金融会社であるオリックスクレジットが提供しているカードローンです。オリックスマネーは個人向けカードローンとして消費者金融とは一線を画したサービス展開をすべく、2022年に設立されました。一人一人の前向きな決断を後押しするコンセプトとなっています。

他社と比較しますと上限金利が17.8%と低めなので、消費者金融の金利が気になっている人にもおすすめです。

WEBから24時間申し込みができますし、オンライン本人確認サービスを使えば契約まで全てWEBで完結しますので来店の必要はなく、郵送物もなしにできます。借り入れはアプリか振込依頼となりますので、そもそもカードの発行がありません。

とてもお得なオリックスグループの会員限定特典も見逃せません。

- オリックスレンタカーが優待価格で利用可能

- オリックスカーシェア新規入会で月額基本料2ヶ月無料など

- 個人向けカーリース新規契約でAmazonギフト券2,000円分プレゼント

車をよく使うという人には便利な特典が利用できますので、消費者金融のサービスとともにこちらの特典も検討材料として考慮してみてください。

【オリックスクレジットのオリックスマネー】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳以下 |

| 申込要件 | 毎月定期的な収入がある人 |

| 実質年率 | 2.9%〜17.8% |

| おすすめポイント | ・最大3ヶ月の無利息キャンペーン ・WEB完結で郵送物なし ・アプリで借入・返済可能 ・オリックスグループの会員限定特典あり |

オリックスマネーも最短60分と早目なので、即日融資も可能です。ただし、申し込みの曜日や時間帯によっては結果の連絡が翌日以降になってしまう場合もあります。当日中に借り入れがしたい人はなるべく早い時間に申し込むことをおすすめします。

7位:レイクは借入れ金額によっては最長180日間の無利息期間が受けられる

レイクはWEBから申し込めば審査結果が最短15秒と最も早く、融資まで最短25分です。

平日の21時(日曜は18時)までに契約手続きが完了すれば当日中に振り込みもしてもらえます。

そしてレイクの最大のメリットは最長180日間もある無利息期間でしょう。他社の無利息期間はほとんどが30日間ですが、レイクは申込方法によって無利息期間が選べるようになっています。

- 60日間:WEB申込限定、借り入れ金額200万円まで

- 180日間:借り入れ金額のうち5万円まで

返済時も公式レイクのアプリe-アルサがあれば、全国のセブンイレブンから返済が可能で返済も便利なおすすめの消費者金融です。新規にレイクに申し込む方はなるべく長く無利息期間を活用することをおすすめします。

【レイクのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | 安定した収入がある人 |

| 実質年率 | 4.5%〜18.0% |

| おすすめポイント | ・審査結果は最短15秒で表示 ・最長180日の無利息期間 ・即日振込可能(21時(日曜日は18時)までに契約完了) |

消費者金融の金利が気になる、できるだけお得に早く借りたい人におすすめの消費者金融です。レイクで即日借入したいなら、平日は21時、日曜日は18時までが振込可能時間なので注意してくださいね。

8位:ベルーナノーティスは女性専用ダイヤルがあり女性利用者が多い

ベルーナノーティスは利用者の74%が女性という、女性に優しい消費者金融です。

女性専用ダイヤルがありますので、借入についてわからないことや返済についてなど知りたいことを聞きやすいのも特徴です。初めての人でも安心して利用できるでしょう。

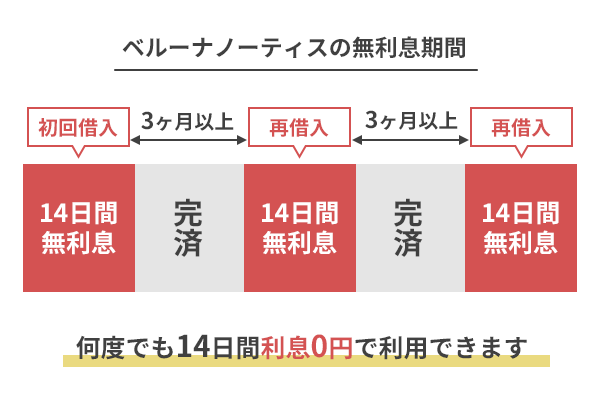

特におすすめのポイントとしては、繰り返し利用できる14日間の無利息サービスがあります。

初回の借入時はもちろんのこと、完済・前回の無利息期間の利用から3ヶ月経過していれば再び無利息期間を利用できるのです。初回のみの無利息期間が多い中うれしいサービスであり、消費者金融は金利が高い…と気になっている方におすすめです。

また、ベルーナノーティスは消費者金融では珍しく配偶者貸付を行なっていますので、専業主婦の方も配偶者の同意があれば働いていなくても申し込みが可能です。

【ベルーナノーティスのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 18歳以上80歳以下 |

| 申込要件 | 安定した収入のある人 |

| 実質年率 | 4.5%〜18.0% |

| おすすめポイント | ・14日間の無利息期間あり(繰り返し使える) ・審査後24時間以内の振込可能 ・女性専用ダイヤルあり |

9位:セントラルは申し込み方法がWEBも自動契約機などもあり多彩

セントラルは審査が早く、平日14時までの申し込み受付で当日融資が可能であると、公式サイトにも明記されています。

より確実に融資を受けたいなら、WEBから申し込んだ後にナビダイヤルに電話をすると、審査をスピーディに行なってくれます。

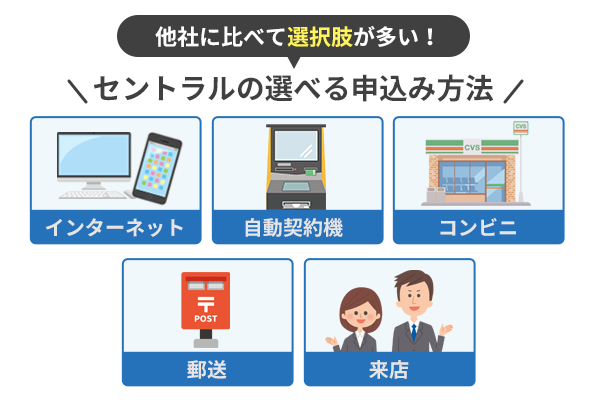

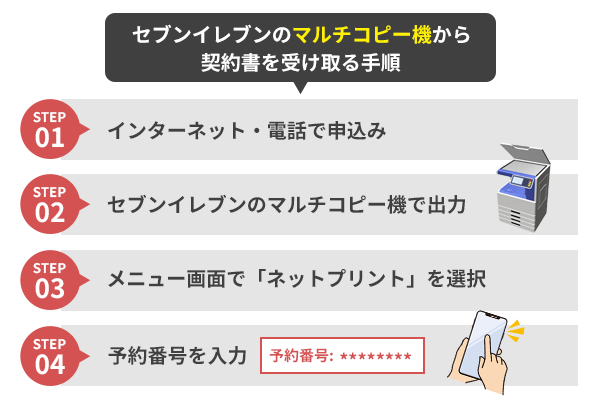

申し込み方法も複数あり、スマホ・パソコンのほか、自動契約機やコンビニのマルチコピー機を利用することも可能です。

借り入れはセントラルのATM、振込のほか、全国のセブン銀行ATMが利用できますので、借入先に困ることはないでしょう。

【セントラルのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上 |

| 申込要件 | 安定した収入のある人 |

| 実質年率 | 4.8%~18.0% |

| おすすめポイント | ・WEB完結可能 ・平日14時までの申込で即日融資 ・自動契約機、コンビニからも申込可能 ・1万円から1,000円単位で借入可能 |

10位:フクホーは来店不要で最短即日融資も可能

フクホーは即日融資も可能となっています。申し込みの時間帯により審査結果が翌日になってしまうこともありますが、早い時間帯に申し込めば審査もスムーズに進むでしょう。

契約書類は郵送ではなくセブンイレブンのマルチコピー機から受け取ることが可能です。必要事項を記入してすぐにファックスで送りましょう。すぐに指定した口座に振り込みしてもらえます。

コンビニで書類を受け取って手続きできるので、家に郵送物を送られたくない人にもおすすめです。

【フクホーのカードローン】

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上 |

| 申込要件 | 定期的な収入と返済能力のある人 |

| 実質年率 | 7.30%~18.00% |

| おすすめポイント | ・WEBから申し込み、来店不要 ・即日融資可能 ・女性専用ダイヤルあり |

11位:ファミペイローンはファミリーマートで1円単位で返済ができる

ファミペイローンは、ファミリーマートが提供するローンで、ファミペイアプリをダウンロードすることで利用できます。

手続きはすべてアプリから可能で、申し込み、書類の提出、借入や返済まですべてスマホ一つで完結します。

借入単位は1,000円からと小さいので、借りすぎが心配な人も安心して借りられるでしょう。

返済は、自動引き落としにすることもできますし、随時ファミリーマートで返済することもできます。余裕のあるときは1円単位で返済もできるので、コツコツ返せるのがうれしいですね。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | 安定した収入があること ※パート・アルバイトも可 |

| 実質年率 | 0.8%〜18.0% |

| おすすめポイント | ・申込から返済までアプリで完結する ・郵送物なし ・1,000円単位で借入できる |

12位:au PAY スマートローンはauスマホを使っていなくてもau IDを作れば利用できる

au PAY スマートローンは、au IDさえあれば、auのスマホを使っていなくても利用できます。

au IDの情報を使って申し込みができますので、入力が簡単。もちろんWEB完結が可能です。

アプリをインストールしておけば、セブン銀行ATMでスマホ取引ができますから、カードがなくても大丈夫です。

現金を引き出す以外にも、au PAYやau PAYプリペイドカードにチャージして使うこともできるので、コンビニに行く時間がない時でも便利に使えます。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | ・定期収入があること ・au IDを持っていること |

| 実質年率 | 2.9%〜18.0% |

| おすすめポイント | ・au IDの情報で簡単申込 ・カードレス、セブン銀行ATMでスマホ借入 ・au PAYにチャージもできる |

13位:LINEポケットマネーはLINEスコアで審査するから他社がダメだった人もOKの可能性あり

LINEポケットマネーはLINEの中にあるLINEウォレットから申し込みます。手続きが簡単で、すべてLINEアプリの中で完結します。

他のローンとの違いは、審査にLINEスコアを使用している点です。

今回の申込に際しご提供いただいた様々な情報や個人信用情報機関から取得した情報などをもとに、将来お客様が返済困難な状態に陥る可能性を数理モデル(AI)で計算しスコア(点数)で表現しています。

引用元:審査はどのように行われるの? | LINEポケットマネー

LINEの中でどのように行動しているかを分析し、独自のデータを加えることで、他のローン会社とは全く違う視点で審査を行なっています。

ですので、他社では借りられなかった人でも、LINEスコアの評価によっては審査に通る可能性もあります。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 (利用は65歳まで可能) |

| 申込要件 | 安定かつ継続した収入があること ※学生、主婦、アルバイトなども安定した収入があれば可 |

| 実質年率 | 3.0%〜18.0% |

| おすすめポイント | ・最大30日間の利息キャッシュバック ・申込から借入までLINEアプリで完結 ・LINEスコアを利用した審査 ・LINE Payにチャージしてすぐに使える |

14位:dスマホローンはドコモのサービスを利用するほど金利が下がる

dスマホローンは、ドコモのスマホを使っていなくても、dアカウントを作れば申し込みは可能です。

申込から契約、借入、返済まですべてアプリで完結できますので、来店の必要はありません。

借入は登録口座に振り込みするか、d払い残高へのチャージです。どちらもほぼ即時で利用できますから、急いでいるときはとても便利です。

ドコモのサービスを使っている人には、最大で3.0%も金利が下がる可能性があります。

- ドコモの回線契約

- dカードの契約

- スマー簿の利用

これらのサービス利用で、銀行カードローン並みの金利になります。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上68歳以下 |

| 申込要件 | ・安定した収入があること ・dアカウントを持っていること |

| 実質年率 | 3.9%〜17.9% |

| おすすめポイント | ・上限金利が17.9%と他社より低め ・ドコモのサービス利用状況に応じて最大3.0%金利優遇 ・手続き、借入、返済まで全てアプリで完結 ・d払い残高にチャージが可能 |

15位:メルペイスマートマネーはメルカリの販売実績が多いほど金利優遇がある

メルペイスマートマネーはメルカリをよく利用する人に有利なローンです。

金利はメルカリの販売実績をもとに決められるため、メルカリをよく利用し、たくさん販売している人ほど金利が下がる可能性があります。

また、返済にメルカリの売上金とポイントを利用することができます。

借りたお金はメルペイ残高にチャージされますので、すぐにメルペイでお買い物などに利用できます。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | ・メルペイの利用制限を受けていないこと ・メルペイあと払いの返済期日をすぎていないこと ・メルカリアプリで口座と本人確認を済ませていること |

| 実質年率 | 3.0%〜15.0% |

| おすすめポイント | ・メルカリでの販売実績に応じて金利を決定 ・申込手続きが簡単 ・郵送物なし ・メルカリの売上金、ポイントから返済できる |

16位:アローは審査が最短45分!借り入れまで全てアプリで完結できる

中小消費者金融でも即日融資できるところが増えてきましたが、アローもそのひとつです。

審査は最短45分で、本人確認書類に問題がなければ即日で振り込んでもらえます。

申込から借入までアプリで全て完結しますので、郵送物がないのも嬉しいところです。

返済日も5がつく日と0のつく日、末日と7つのうちから選べるので、ライフスタイルに合わせて返済しやすいのもメリットです。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 25歳以上65歳以下 |

| 申込要件 | ー |

| 実質年率 | 15.00%〜19.94% |

| おすすめポイント | ・最短45分で審査が完了 ・スマホアプリで申し込みができる ・郵送物なし ・選べる返済日が豊富 |

17位:フタバは平日16時までに審査完了で即日振り込み可能

フタバは、平日16時までに審査が完了すれば、当日中の振り込みが可能です。契約書などはその後に送られてきますので、ゆっくりと手続きができます。

申し込みはWEBから24時間、いつでも受け付けています。

また、フタバの利用が初めての人には30日間の無利息期間がついています。

なお、フタバは他社の借入が4社以内の人が対象となっていますので、5社以上借入がある人は申し込みができません。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上73歳以下 |

| 申込要件 | 安定した収入と返済能力がある人 |

| 実質年率 | 14.959%〜19.945% |

| おすすめポイント | ・30日間の無利息期間あり ・平日16時までに審査が完了すれば即日振り込み可能 ・契約書類が到着する前に振り込みしてくれる |

18位:いつもは在籍確認の電話連絡なしでカードレスも可能

いつもは在籍確認の電話連絡がないので勤め先に電話をかけられたくない人も安心ですし、審査がスムーズです。審査は最短30分、即日融資も可能です。

カードも郵送物もないので、家族にバレることもありません。

はじめての利用なら、最大60日間の無利息期間が利用できます。消費者金融の金利の高さも気にならないのではないでしょうか。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上65歳以下 |

| 申込要件 | 安定した収入があること |

| 実質年率 | 4.8%〜20.0% |

| おすすめポイント | ・審査は最短30分 ・契約書類はセブンイレブンのマルチプリンタで出力できる ・在籍確認の電話連絡なし ・最大60日間の無利息期間あり |

19位:キャッシングMOFFは配偶者に安定した収入があれば専業主婦でも申し込みOK

キャッシングMOFFは即日融資が可能です。申し込みはWEBや郵送、電話、窓口とありますが、時間がない人はWEBからが便利です。

相談しながら手続きしたい人は電話か店頭窓口が便利です。

審査が比較的柔軟で、滞納の記録があるブラックリストの人でも、現状、収入に問題がなければ審査に通る可能性があります。

専業主婦でも、配偶者に安定した収入があり、配偶者の同意があれば申し込みが可能です。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上 |

| 申込要件 | 定期収入があること |

| 実質年率 | 15.0%〜20.0% |

| おすすめポイント | ・審査は最短30分 ・専業主婦でも配偶者の同意があれば申し込み可能 ・滞納したことのある人でも現状次第で申し込み可能 |

20位:エイワの審査は対面重視!女性専用レディースローンもあり

エイワはWEBからも申し込みができるものの、対面での審査を重視しています。中小消費者金融ですが、全国に店舗があり、直に話を聞きながら審査や手続きを進めていくのが最大の特徴です。

そのため、他の金融機関で断られた人でも、状況によっては審査に通る可能性があります。

融資限度額が50万円とそれほど大きくないので、借りすぎが心配な人も安心です。

女性専用のレディースローンもあります。初めての利用で不安な女性はぜひ利用してみてください。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上79歳以下 |

| 申込要件 | 当社規定による |

| 実質年率 | 17.9507%〜19.9436% |

| おすすめポイント | ・79歳まで申し込み可能 ・借入額は50万円まで ・対面での審査を重視 ・レディースローンあり |

21位:ライフティは初めての利用で35日間の無利息期間がついてくる

申し込み方法は電話やパソコン、スマホが利用できますが、WEBからなら24時間、いつでも可能です。

借り入れは1,000円からと小さな単位でできますから、本当に必要な分だけ借り入れできいます。

初めての利用なら、初回の借入日の翌日から35日間の無利息期間も利用できます。他社より少し長めなのが嬉しいところです。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上69歳以下 |

| 申込要件 | 一定の収入があること |

| 実質年率 | 8.0%〜20.0% |

| おすすめポイント | ・WEBから24時間申し込み可能 ・来店不要でスマホから手続きできる ・35日間の無利息期間あり |

22位:AZ株式会社は土曜日でも16時までの契約完了で即日振込が可能

AZ株式会社審査は最短30分ですから、即日融資が可能です。平日の18時、土曜日なら16時までに契約が完了すれば振込が可能です。

WEBから24時間申し込みが可能で、本人確認書類のアップロードもスマホから可能です。

審査に通るか心配な人は、3秒診断を試してみましょう。借り入れ可能かどうか、すぐに判断してくれます。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | ー |

| 申込要件 | ー |

| 実質年率 | 7.0%~18.00% |

| おすすめポイント | ・WEB完結が可能 ・審査は最短30分 ・平日18時、土曜日16時まで即日振り込み可能 |

23位:アルコシステムは申し込みから2時間以内に結果がわかる

アルコシステムは創業40年になる老舗の消費者金融です。最短即日融資も可能ですので、急いでいる人はWEBから申し込みましょう。

アルコシステムの審査は、最短30分、時間がかかったとしても2時間以内に連絡がきます。

審査の結果、融資不可となった場合には連絡が来ないことになっていますので、2時間を過ぎても連絡が来なければ審査に通らなかったという判断ができるでしょう。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | ー |

| 申込要件 | ー |

| 実質年率 | 3.0%〜20.0% |

| おすすめポイント | ・WEBから24時間申し込みができる ・最短、即日融資も可能 ・セブン銀行ATMで借入可能 |

24位:J.ScoreのAIスコアレンディングは融資限度額が1,000万円

※ 2024年1月16日で新規申込受付終了、LINE Creditと統合。

J.Scoreは融資限度額が最高1,000万円と非常に高く、高額な借入にも対応しています。

金利は銀行カードローン並みに低いのも大きなメリットです。

振込対応時間が長く、平日なら22時55分まで即時振込が可能です。

(土曜日は21時40分、日曜日は16時40分まで)

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上70歳以下 |

| 申込要件 | 安定かつ継続した収入が見込める人 |

| 実質年率 | 0.8%〜15.0% |

| おすすめポイント | ・WEB完結が可能 ・平日は22時55分までの借入申し込みで即時入金 |

25位:ノーローンは借り入れから1週間は利息がかからない

※ 新規の申し込み受付は停止しています。

ノーローンの無利息期間は、何度でも利用できます。1週間以内に返済すれば、利息がゼロになります。

さらに「なんどでも1週間無利息」なので、 完済日の翌月以降のお借入れに対しても1週間無利息が適用されます。

引用元:無利息|なんどでも!1週間金利0円【ノーローン公式】

つまり、利息がかかるのは8日目からで、完済した翌月になると便利な無利息期間が復活します。

計画的に、上手に借入を返済を繰り返せば、利息を全く支払うことなくお金を借りることも可能です。

| 条件等 | 内容 |

|---|---|

| 申込年齢 | 20歳以上79歳以下 |

| 申込要件 | 安定した収入があること |

| 実質年率 | 4.9%〜18.0% |

| おすすめポイント | ・借入から1週間は利息がかからない ・完済した翌月にはまた無利息期間が使える ・ |

消費者金融を利用したことのある男女500名のアンケート結果

ここで、実際に消費者金融を利用したことのある500名のアンケート結果をご紹介します。

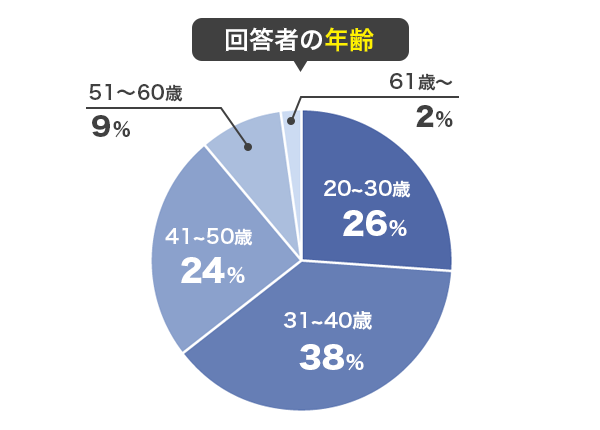

「消費者金融に関するアンケート(自社調べ)」では、500名の男女(男性53%:女性47%)に答えていただきました。

答えていただいた方の年代は以下の通りです。

| 年齢 | 割合 |

|---|---|

| 20~30歳 | 26% |

| 31~40歳 | 38% |

| 41~50歳 | 24% |

| 51~60歳 | 9% |

| 61歳~ | 2% |

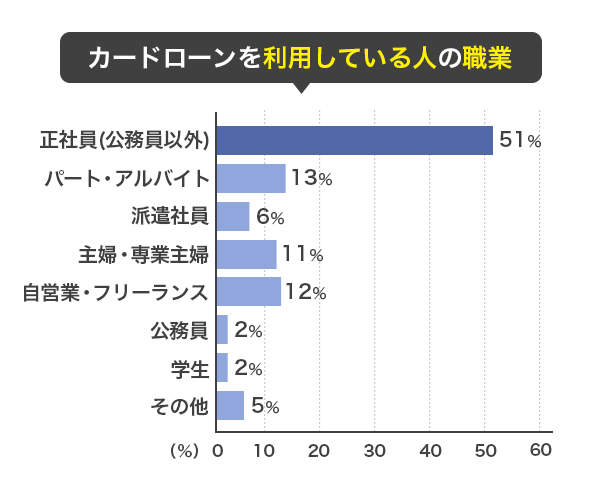

利用者の半数を会社員が占めている

消費者金融を利用している人の職業を聞いてみました。消費者金融は、正社員でないと利用できないと思っている人が多いですが、そんなことはありません。

半数は会社員ですが、パート・アルバイト、主婦も多いことがわかります。

| 職業 | 割合 |

|---|---|

| 正社員(公務員以外の会社員) | 51% |

| パート・アルバイト | 13% |

| 派遣社員 | 6% |

| 主婦・専業主婦 | 11% |

| 自営業・フリーランス | 12% |

| 公務員 | 2% |

| 学生 | 2% |

| その他 | 5% |

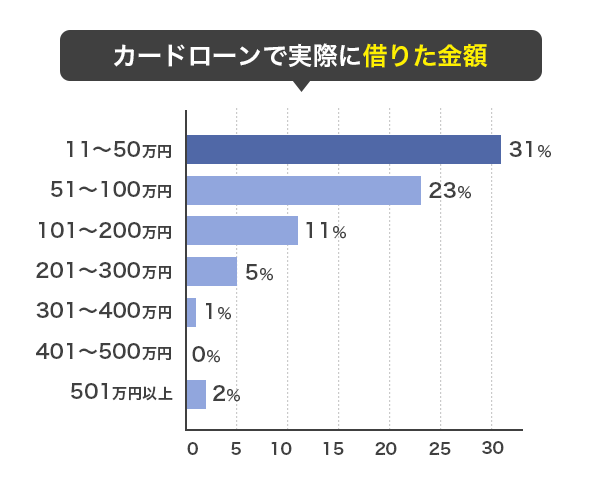

実際に借りた金額

では実際にどのくらい消費者金融で借りたのか、具体的な金額も聞いてみました。

これまで借りた総額ですが、最も多いのは「11〜50万円」という金額でした。「〜10万円」とあわせるとおよそ6割になります。これは、審査の時に収入証明書が必要な借り入れ金額が50万円以下だからではないかと考えられます。

ただし、「現在までの総額はいくらか?」と質問していますので、借り入れと返済を繰り返している人もいます。中には500万円を超える人もいました。

| 金額 | 割合 |

|---|---|

| 11~50万円 | 31% |

| 51~100万円 | 23% |

| 101~200万円 | 11% |

| 201~300万円 | 5% |

| 301~400万円 | 1% |

| 401~500万円 | 0% |

| 501万円以上 | 2% |

なぜお金を借りたのか

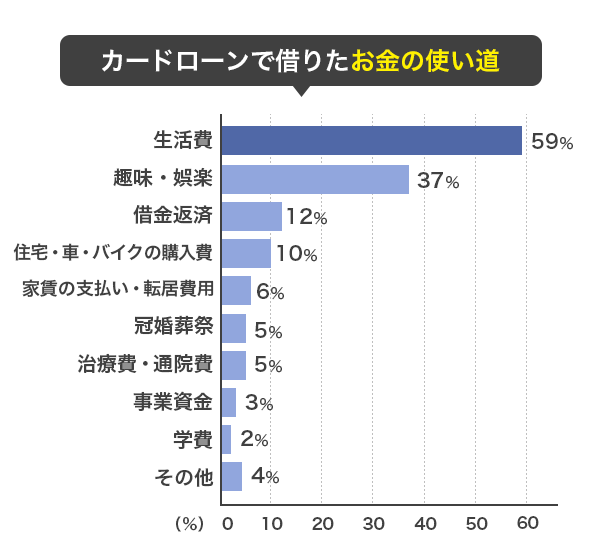

使途は「生活費」がトップでした。多くが「生活費」でした。次いで「趣味・娯楽」、そして「借金返済」にあてているという回答です。

「転居費用」「冠婚葬祭」「治療費、通院費」などは急な出費であることも多く、緊急時に利用できる消費者金融の特徴がいきているといえます。

| お金の使い道 | 割合 |

|---|---|

| 生活費 | 59% |

| 趣味・娯楽 | 37% |

| 借金返済 | 12% |

| 住宅・車・バイクなどの購入費 | 10% |

| 家賃の支払い・転居費用 | 6% |

| 冠婚葬祭 | 5% |

| 治療費、通院費 | 5% |

| 事業資金 | 3% |

| 学費 | 2% |

| その他 | 4% |

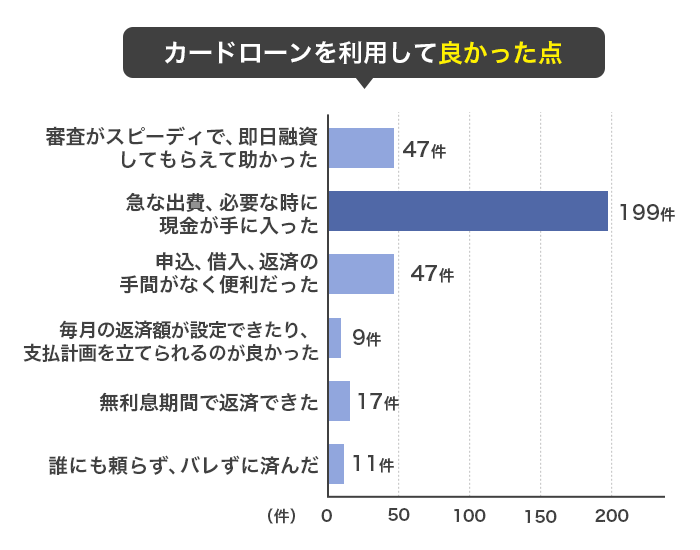

利用して良かった点

「実際に利用してみてどのような点が良かったか」についても聞いてみました。

最も多い回答は、「急な出費、必要な時に現金が手に入った」というものでした。お給料日前に急なピンチがやってくることは誰でもあることだと思います。

消費者金融は審査が早いので、即日融資も可能です。いざというときの備えとして申し込んでおくのも良いかもしれません。

| 回答 | 件数 |

|---|---|

| 審査がスピーディで、即日融資してもらえて助かった | 47 |

| 急な出費、必要な時に現金が手に入った | 199 |

| 申込、借入、返済の手間がなく便利だった | 47 |

| 毎月の返済額が設定できたり、支払計画を立てられるのがよかった | 9 |

| 無利息期間で返済できた | 17 |

| 誰にも頼らず、バレずに済んだ | 11 |

消費者金融の選び方。正しく選んでお得に使う方法

消費者金融は種類が多く、実際にどれを選んだらいいかよくわからない、という人も多いのではないでしょうか。

そこで、消費者金融で比較すべきポイントをまとめました。

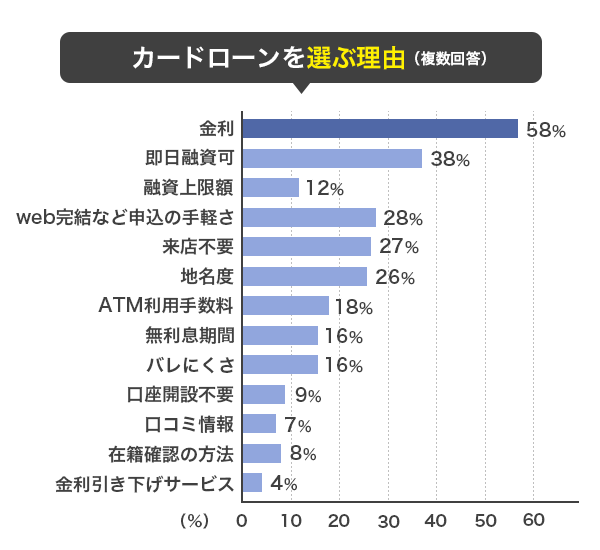

利用者が借入先を選ぶときに重視しているポイント

まず先程のアンケートで、消費者金融を選ぶときにどのポイントを重視するか聞いてみました(複数回答)。

もっとも多かったのは金利でしたが、次いで多かったのは即日融資ができるかどうかでした。

消費者金融に申し込む人が、できるだけお得に早く借りたいと思っていることがわかります。

| 選ぶ理由 | 割合 |

|---|---|

| 金利 | 58% |

| 即日融資可 | 38% |

| 融資上限額 | 12% |

| web完結など申込の手軽さ | 28% |

| 来店不要 | 27% |

| 地名度 | 26% |

| ATM利用手数料 | 18% |

| 無利息期間 | 16% |

| バレにくさ | 16% |

| 口座開設不要 | 9% |

| 口コミ情報 | 7% |

| 在籍確認の方法 | 8% |

| 金利引き下げサービス | 4% |

金利で比較するときの考え方

金利は「実質年率○%〜○%」と表示されていますが、ここで大事なのは下限の金利ではなく上限金利を見るということです。

総量規制もありますし、新規申し込みの時点ではそれほど高額な融資を受けることはできません。そのため上限金利が高い確率で適用されます。

各社の金利を比較してみると、ほとんどが18.0%です。ですから、金利を重視するなら、その中でも低いものを選ぶと良いでしょう。

- プロミス:17.8%

- 三井住友カード「カードローン」:15.0%

- オリックスマネー:17.8%

三井住友カード「カードローン」は振込専用タイプを選ぶと最初から14.4%とさらに低く、返済実績に応じて金利が下がる仕組みもありますので、とにかく金利を重視したいという人におすすめのカードローンです。

後にも詳しく紹介しますが、プロミスには最大30日間の無利息期間サービスがあります。金利が低く、加えて無利息期があるプロミスは、返済額を抑えたい利用者に人気の消費者金融です。

審査・融資までの時間を比較して選ぶ

消費者金融は審査時間が早いのも特徴の一つです。審査の最短時間は30分、融資まで最短60分というところが多いです。

その中でもさらに審査・融資が早いのはアイフル、アコム、プロミスです。

- プロミス:最短3分

- アイフル:最短18分

- アコム:最短20分※

※ お申込時間や審査によりご希望に添えない場合がございます。

誰にもバレずに借りたいならバレに配慮してくれている借入先を選ぶべき

誰にもバレずにお金を借りたいと思っている人には、バレ対策がしっかりしている消費者金融をおすすめします。

- SMBCモビット:WEB完結でカードレス、電話連絡なし

- アイフル:原則電話なし、WEB完結でカードレス

- プロミス:原則在籍確認の電話連絡なし

- アコム:原則、勤め先への在籍確認なし(※)、原則郵送物なし

※ 原則、電話での確認はせずに書面や申告内容での確認を実施

郵送物も電話もないので、安心して申し込みできます。

その他プロミス、アコム、レイクはWEB申し込みでカード発行なしにすることは可能です。

多くの消費者金融では原則として在籍確認の電話があるので、もし電話をされたくないという場合にはフリーダイヤルに電話をして事情を説明してみてください。柔軟に対応してくれますから、書類での審査に変更してもらえる可能性があります。

お得な無利息期間サービスで選ぶ

金利を重視する人は、無利息期間にも注目してみてください。元の金利が18.0%と高めでも、無利息期間を上手に利用すれば利息が0円になる場合もあります。

無利息期間の選び方のポイントは3つ、

- 期間が長い

- スタート地点

- 利用回数

です。

期間の長さで選ぶならレイクです。最長180日間ありますので、金利の高さも気にならないでしょう。

その点プロミスは「借り入れの翌日から」となっていますので、実際にお金を借りるまで無利息期間が減ることはありません。

今すぐは借りないけれど消費者金融の申し込みだけしておきたいという人にはプロミスがおすすめです。

利用回数は、1回のみ(初回利用時)がほとんどですが、ベルーナノーティスは14日間の無利息期間繰り返し利用できます。期間自体は短いですが、複数回使えることでお得度が高くなっています。

来店不要、WEB完結できるかどうかで選ぶ

窓口まで足を運んだり、郵送で時間がかかったりするのは困るという人はWEB完結できるかどうかで選びましょう。

今回ご紹介している大手消費者金融はすべてWEB完結が可能です。

- SMBCモビット

- プロミス

- アコム

- アイフル

- オリックスマネー

- レイク

- 三井住友カード「カードローン」

スマホ・パソコンから24時間申し込みができて、契約まで全てWEBで完結します。

WEB完結の消費者金融のほとんどは、ローンカードを発行せず振込融資やスマホアプリで提携ATMと取引をすることになります。もしWEB完結でローンカードを発行したいのであれば、発行したローンカードの受け取り方もチェックしておきましょう。

また、WEB完結で契約後に改めてローンカードを発行できる消費者金融もあるため、WEB完結対応の会社でどこが良いか迷ったら、カード発行の有無についても確認してみてください。

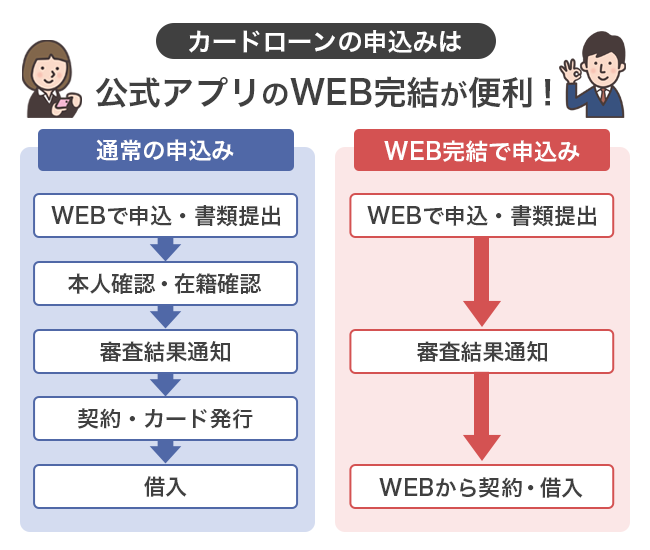

公式のアプリの便利さで選ぶ

かつての消費者金融はローンカードがないとお金が借りられませんでしたが、現在はアプリを使う方法が主流となっています。

公式アプリをインストールすることで、申し込みはもちろん、借入もできるようになるのでとても便利です。

ここで、アプリの機能を比較してみましょう。振込みキャッシングはどのアプリでもできるようになっているので、急な出費にも対応できそうです。

| 消費者金融 | アプリ |

|---|---|

| SMBCモビットの公式アプリ |

|

| プロミスのアプリローン |

|

| アコムのmy ac |

|

| アイフルの公式スマホアプリ |

|

| オリックスマネー |

|

| レイクのe-アルサ |

|

ATM利用手数料も把握して無駄な出費を減らす

お金を借りる方法はいくつかありますが、振込の場合は手数料無料となっているところが多いものの、ATMを利用するときは手数料が掛かることがあります。

手数料は借りる金額によって違うものの、およそ110円〜220円(税込)となっています。1回の金額は小さいので軽視されがちですが、回数を重ねると馬鹿にならない金額です。

できれば無料になる方がありがたいので、ATM利用手数料がいくらかかるのかも比較してみてください。

| カードローン | ATM利用料 |

|---|---|

| SMBCモビット |

・三井住友銀行ATMは無料、提携ATMは有料 ・1万円以下:110円 ・1万円を超える場合:220円 |

| プロミス |

・プロミスATM、三井住友銀行ATMは無料、提携ATMは有料 ・1万円以下:110円 ・1万円を超える場合:220円 |

| アコム |

・アコムATMは無料 ・1万円以下:110円 ・1万円を超える場合:220円 |

| アイフル |

・アイフルATMは無料 ・1万円以下:110円 ・1万円を超える場合:220円 |

| オリックスマネー |

・1万円以下:110円 ・1万円を超える場合:220円 ・5万円以上:無料(借入のみ) |

| レイク |

・新生銀行カードローンATMは無料 ・1万円以下:110円 ・1万円を超える場合:220円 |

| 三井住友カード | ・1万円以下:110円 ・1万円を超える場合:220円 |

【みんなの体験談】口コミでみるおすすめの消費者金融を紹介

ここで口コミの中でも一番人気の高かった、プロミスのみんなの口コミを見てみましょう。

プロミスは、カードローン市場で高い評価を受けている商品の一つです。口コミを見ると、特にその便利さとスピーディでわかりやすい審査プロセスが高く評価されていることがわかります。

ネットからの申し込みが可能で、難しい手続きを省略できる点が多くの利用者にとって魅力的なようです。また、審査のスピードは業界最速レベルで、急ぎでお金が必要になったときに助かったという声が多くありました。

サポートも親切で丁寧な対応が行われているという評価が多く、不安や疑問に対して真摯に答えてくれたという口コミが見られました。

次は、SMBCモビットの口コミの一部を見ていきましょう。

SMBCモビットはWEB完結申込で、面倒な電話連絡や郵送物がないことが多くの人にとって大きなメリットとなっています。

家族や職場に借り入れがバレたくないという人々にとって、プライバシーを重視したサービスが特に好評なようです。

続いてはギガバンクグループ会社ではなく、独自に成長を続けてきた貸金業者である、アイフルの口コミを紹介します。

アイフルは特に、融資まで最短18分という迅速な審査スピードに定評があるようです。急いでお金が必要な人にとっての強い味方になりますね。

初めての利用なら適用される、30日間の無利息期間サービスも、特に返済額を気にする人にとって魅力的です。また、アプリでの借入や返済、管理が便利という口コミも多く見られました。

原則として在籍確認の電話連絡がないことなど、利用者の状況に合わせた柔軟な対応も評価されています。

最後に、アコムの口コミも見てみましょう。

アコムは、迅速な審査と利用者のプライバシーを考慮したサービスで高い評価を受けているようです。融資までのスピード感のある対応に救われたという声がありました。

自動契約機むじんくんで誰にも会わずに契約できるなど、利用者のプライバシー保護にも力を入れていることがわかります。家族や職場にバレずに借りたいという人にとって、安心して利用できるカードローンであることがわかりますね。

職業別のおすすめ消費者金融を紹介

今回ランキング形式でご紹介した消費者金融は、審査も早いですしWEBから手続きができますのでとても便利なものばかりです。

それぞれの消費者金融の特徴やメリットを踏まえ、より適切なものを選べるよう、職業にあわせたカードローンと審査通過のポイントもご紹介します。

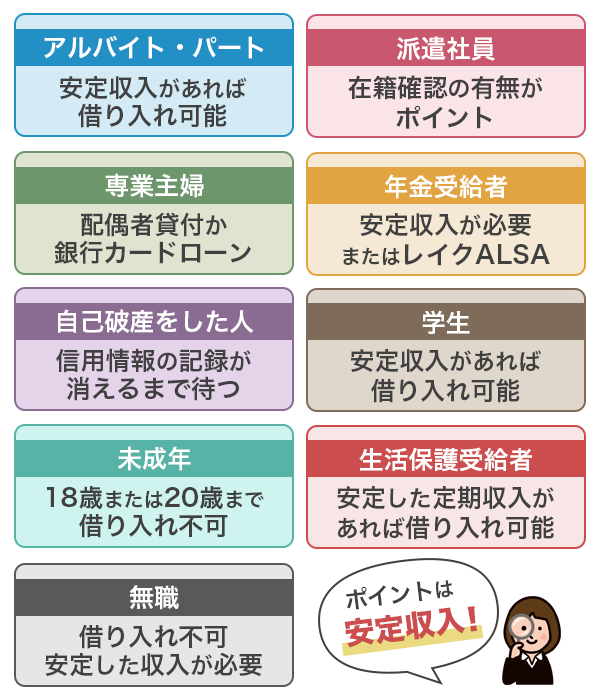

アルバイト・パートが借りる場合

正社員でなければ借り入れが難しいと思っている人もいますが、そんなことはありません。

今回ご紹介している消費者金融は、すべてパート・アルバイトでも安定した収入があれば申し込み可能となっているものばかりです。どの消費者金融でも申し込みできますので、安心してください。ただし、経営者の場合は審査で事業の状況を判断された場合に売上は上がっていても負債が多いなど、マイナスの要素で判断される可能性もありますので消費者金融を一概におすすめできる訳ではありません。

審査通過のポイントは収入の高さではなく「安定性」ですので、毎月定期的に収入を得られているかどうかが審査通過のカギとなります。

派遣社員は在籍確認の方法を確認して選ぼう

派遣社員として働いている方も、安定した収入があれば今回ご紹介している消費者金融はどれも申し込みが可能です。

注意する点としては、在籍確認がクリアできるかどうかということでしょう。

派遣先の会社を申告したとしても、その会社の社員が派遣社員の名前まで把握していない場合もあり、在籍確認のクリアが難しくなります。

ですから、どちらに電話をかけられても在籍確認がクリアできないかもしれないと心配な人は、電話なしで手続きできる消費者金融がおすすめです。

- アコム:原則、勤め先への在籍確認なし※

- アイフル:原則、在籍確認の電話連絡なし

- SMBCモビット:WEB完結で電話連絡なしにできる

この3つが良いでしょう。

※ 原則、電話での確認はせずに書面や申告内容での確認を実施

また、プロミス、レイクは、どうしても電話が難しい場合に他の方法に変えてもらえないか、相談は可能です。

専業主婦は配偶者貸付を利用できるかを確認しよう

専業主婦は、自分自身の収入があるかどうかがポイントになります。専業主婦で全く仕事をしていない場合には、無職と同じ扱いになってしまいますので消費者金融の申し込みができません。

貸金業法では、返済能力のある人でないと貸付してはいけないことになっているため、消費者金融は安定収入のある人にしかお金を貸さないのです。

もちろん、今回ご紹介している消費者金融は、パートやアルバイトの収入があれば自分の名義で申し込みできます。

現在仕事はしていないけれど、配偶者に内緒でカードローンの申し込みをしたいという場合には、銀行カードローンを検討しましょう。

楽天銀行スーパーローンやPayPay銀行カードローンは、配偶者に安定した収入があれば専業主婦でも申し込みが可能です。

年金受給者が借入する場合も安定収入が必要

年金受給者も、基本的には働いていることによる安定収入が必要です。ですから、年金以外の収入がない場合には申し込みができないことが多いです。

ただし、レイクは収入が年金のみでも申し込み可能と公式サイトに明記されています。

年金の受給額が確認できる、

- 年金証書

- 年金振込通知書

- 公的年金等の源泉徴収票

のいずれか一点を提出します。

もちろん審査がありますので、場合によっては借り入れが難しいこともありますが、申し込みができないということはありません。年金しか収入がない人はレイクがよいでしょう。

自己破産済みの方は信用情報が綺麗になってから申し込みをしよう

自己破産をした人は、信用情報にその記録が残っている間、いわゆる「ブラックリスト」となっている場合は借り入れができません。申し込みをしたとしても、審査で落ちてしまうでしょう。

これは、消費者金融や銀行カードローンに限らず、あらゆるローンに影響します。この記録が消えるまでお金は借りられないと思ってください。

借り入れや自己破産の記録は以下の3つの信用情報機関に登録されています。

- CIC:クレジットカード会社、消費者金融などが加盟

- JICC:消費者金融などが加盟

- KSC:銀行や信用金庫などが加盟

自己破産の記録は、CICとJICCが5年、KSCが10年保管されています。この期間が過ぎるまでは消費者金融の申し込みは避けてください。

学生は収入があるなどの条件を満たせばお金を借りられる

学生が消費者金融を利用するには、2つ条件があります。

- 18歳を超えていること

- アルバイト収入など安定した収入があること

もし定期的な収入があっても未成年では申し込みができません。

現在18歳以上で申し込みができるのは以下の消費者金融です。

- プロミス

- ベルーナノーティス

今後年齢の見直しがされるかもしれませんが、成人していても申し込み条件が「20歳以上」となっている場合には18歳、19歳では申し込みができませんので注意してください。

未成年はお金を借りられない

学生のところでも説明した通り、消費者金融は成人になっていないと申し込みができません。18歳未満、高校生は申し込みすらができません。

ただし、カード会社によって「18歳以上」と「20歳以上」、条件が違います。18歳で成人していても、申し込み条件に「20歳以上」となっていれば申し込みはできません。学生であれば、消費者金融を検討する前に在籍している学校の学生係等への相談をおすすめします。

生活保護受給者も仕事の収入があれば借りられる

生活保護を受けていたら消費者金融に申し込めないという制限はないので、年齢要件と「安定した定期収入がある」という要件を満たしていれば、申し込みは可能です。

また、生活保護というのは、働いても最低限度の生活を維持することが難しい場合に支給されるものです。

仮に審査に通って借り入れができたとしても、税金が原資となっている生活保護を借金の返済に充てることはできませんし、借金は「収入」とみなされて生活保護の受給額が減らされる可能性があります。

もし生活保護だけで足りない事情があるなら、消費者金融で借り入れするよりもケースワーカーに相談し、受給額を見直してもらう方が得策です。

無職は申し込みできない

消費者金融で最も重要視されるのは「安定した収入」です。

年齢とともに申し込み要件の一つとなっていますので、仕事をしていて自分自身の収入がある人でないと、要件を満たしていないので申し込みができません。

仕事を始めて間もない場合には審査に落ちる可能性もありますので、少なくとも3ヶ月、できれば6ヶ月以上は仕事を継続してから申し込むと安心です。

消費者金融カードローンと銀行カードローンの徹底比較!どっちが便利?

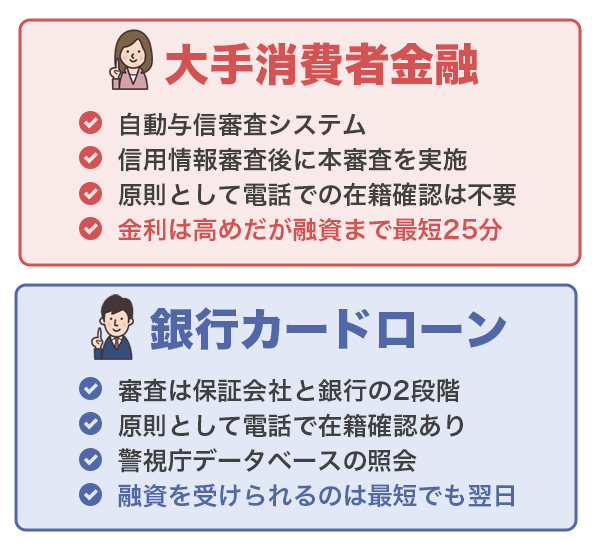

カードローンは、消費者金融の他に銀行カードローンもあります。どちらがお得で便利なのか、様々な角度から比較してみます。

以下で「大手消費者金融」と呼んでいるのは、こちらの5社を指しています。

- プロミス

- SMBCモビット

- アコム

- アイフル

- レイク

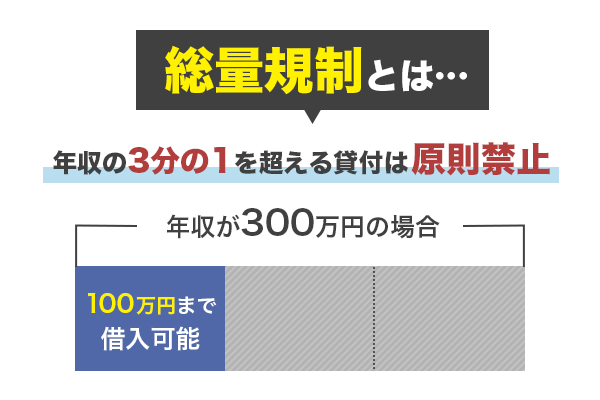

基準にしている法律の違い・貸金業法と銀行法

消費者金融カードローンには貸金業法が適用されます。それに対して銀行カードローンは銀行が運営していますので、銀行法が適用されます。

貸金業法は、その名の通り貸金業者に関する法律であり、消費者保護を目的としています。1983年に交付されてから何度か改正を重ね、2010年6月に現在の貸金業法が施行されました。

このとき、お金を借りた人が多重債務者となってしまうことが社会問題となっていたことから、総量規制が導入されました。

借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。

例えば、年収300万円の方は、貸金業者から100万円までしか借りることができないということになります。

引用元:貸金業法Q&A:金融庁

貸付を行うためには返済能力の調査を行うことも義務付けられており、融資額によっては収入証明書を提出しなくてはなりません。

新しい貸金業法には、他にも、

- 上限金利は15.0%〜20.0%

- 貸金業の登録要件の厳格化

- 取立て行為への規制強化

などが盛り込まれています。

一方、銀行には公共性のほか預金者の保護や健全な運営も求められます。個人にお金を貸すための規制というよりは、銀行の信用・信頼が重視されています。

この法律は、銀行の業務の公共性にかんがみ、信用を維持し、預金者等の保護を確保するとともに金融の円滑を図るため、銀行の業務の健全かつ適切な運営を期し、もつて国民経済の健全な発展に資することを目的とする。

引用元:銀行法 | e-Gov法令検索

銀行法には総量規制という決まりはありません。法令上は、年収の3分の1を超える貸付も可能となっています。

しかしながら、銀行側の自主規制により、総量規制以上の貸付は行われていないのが現状です。

金利が低いこともあり、どちらかといえば消費者金融よりも銀行の方が審査は厳しめになっています。総量規制がないからといって、たくさん借りられるわけではありません。

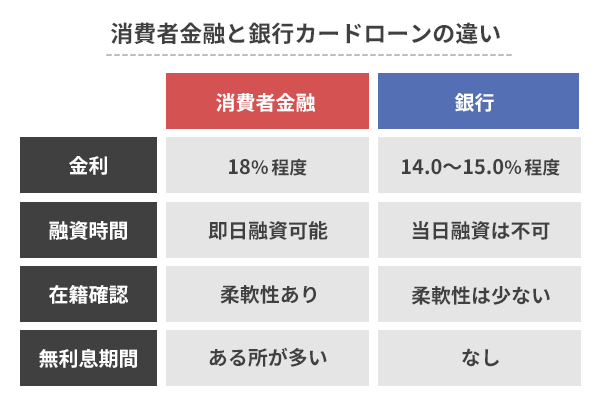

金利の違い・銀行カードローンの方が低め

消費者金融カードローンと銀行カードローンは、設定されている金利にも違いがあります。

消費者金融カードローンの上限金利は18.0%前後、銀行カードローンは14.0%〜15.0%程度です。

ここで、大手消費者金融と主な銀行カードローンの金利を比較してみましょう。

| 消費者金融カードローン | 金利 |

|---|---|

| プロミス | 4.5%〜17.8% |

| SMBCモビット | 3.0%~18.0% |

| アコム | 3.0%〜18.0% |

| アイフル | 3.0%〜18.0% |

| レイク | 4.5%〜18.0% |

| 銀行カードローン | 金利 |

| 三菱UFJ銀行カードローンバンクイック | 1.8%〜14.6% |

| 三井住友銀行カードローン | 1.5%〜14.5% |

| みずほ銀行カードローン | 2.0%〜14.0% |

| りそな銀行カードローン | 1.99%〜13.5% |

| 楽天銀行スーパーローン | 1.9%〜14.5% |

| PayPay銀行カードローン | 1.59%〜18.0% |

| イオン銀行カードローン | 3.8%〜13.8% |

| セブン銀行カードローン | 12.0%〜15.0% |

| 住信SBIネット銀行カードローン | 1.59%〜14.79% |

| オリックス銀行カードローン | 1.7%〜14.8% |

全体的な傾向を見ますと、銀行カードローンの方が金利は低めに設定されていることがわかります。

銀行カードローンの金利が低めなのは、保証会社がついているからです。経営母体の資金力が大きいという理由もありますが、銀行カードローンは審査も保証会社が行いますし、万が一返済できなくなっても保証会社が返済してくれます。

しかし消費者金融には保証会社がついておらず、債務者が返済不能に陥った場合は自らがその損害を負わなくてはなりません。

お金が返ってこなかった時の損害が大きいため、金利が高めに設定されているのです。高めとはいっても、もちろん法定金利の範囲内ですから安心してください。

つまり、金利の違いは、何かあった時のリスクヘッジとして保証会社を利用できるかどうかの違いなのです。

しかしここでひとつ、注意してほしい点があります。

消費者金融カードローンも、低い方の金利が3.0%〜4.0%とあるので、銀行カードローンとそれほど変わらないのではないか?と思われるかも知れません。

しかし、初めてお金を借りるときに適用される金利は、最も高い金利です。最初から100万円を超えるような大きな金額を借りられる人は少ないため、消費者金融なら18.0%前後の金利になるのが普通です。

ですので、金利を比べるなら上限金利を比べてください。

保証会社の有無・銀行カードローンは保証会社が審査、代位弁済をする

金利のところでも説明したように、銀行カードローンの審査は保証会社が行います。

申し込み要件を見るとわかるのですが、銀行カードローンの要件にはほぼ「保証会社の保証を受けられること」とあります。

銀行カードローンは保証会社が審査を行い、債務者の保証人も兼ねています。ですので、お金を借りた人が返済できなくなった時、保証会社が代わりに返済してくれます。

代わりに返済する=代位弁済を行うということですので、返済ができなくなった時、債務者は銀行ではなく保証会社に返済をすることになるだけで、債務がなくなるわけではありません。その点は注意してください。

では、消費者金融には保証会社がついていなくて、なぜ銀行には保証会社がついているのでしょうか。

銀行はこれまで企業向けの融資を行なっていたため、個人向け融資のノウハウが蓄積されていませんでした。

保証会社の多くは消費者金融や信販会社が担当しています。

たとえば、各銀行カードローンの保証会社は、以下の通りとなっています。

| 銀行カードローン | 保証会社 |

|---|---|

| 三菱UFJ銀行カードローンバンクイック | アコム株式会社 |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| みずほ銀行カードローン | 株式会社オリエントコーポレーション |

| りそな銀行カードローン | 株式会社オリエントコーポレーション オリックス・クレジット株式会社 |

| 楽天銀行スーパーローン | 楽天カード株式会社 SMBCファイナンスサービス株式会社 |

| PayPay銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| イオン銀行カードローン | イオンフィナンシャルサービス株式会社 オリックス・クレジット株式会社 |

| セブン銀行カードローン | アコム株式会社 |

| 住信SBIネット銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

| オリックス銀行カードローン | オリックス・クレジット株式会社 新生フィナンシャル株式会社 |

ちなみに、SMBCコンシューマーファイナンス株式会社はプロミスの正式名称です(プロミスはサービス名)。

保証会社は、債務者が万が一返済不能に陥った場合、自分たちが代位弁済をしなくてはならず、債権が回収不能に陥る可能性もあります。

そのため、自社のカードローンよりも慎重に審査をせざるを得ません。ですので、消費者金融よりも銀行カードローンの方が審査が厳しめだといわれているのです。

審査に必要となる書類はどちらもほぼ同じ

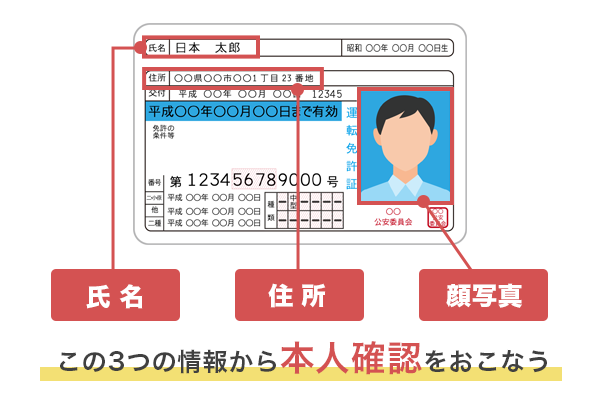

審査の時に必要となる書類は、消費者金融も銀行も基本的には同じです。本人確認書類と収入証明書を用意しましょう。

まず、本人確認書類は必ず必要となります。

どの書類を用意するかはカードローンによって違いますが、一般的に以下のような書類が本人確認書類として認められます。

- 運転免許証

- マイナンバーカード

- 住民基本台帳カード

- パスポート

- 健康保険証

- 特別永住者証明書

- 在留カード

などです。

なお、マイナンバーカードの通知カードは、番号が載っていても本人確認書類とは認められないので、注意が必要です。

また、2020年2月4日以降に発行されたものパスポートは住所の記載がありません。住所がわかる追加の書類や住民票の写しなどが必要となります。

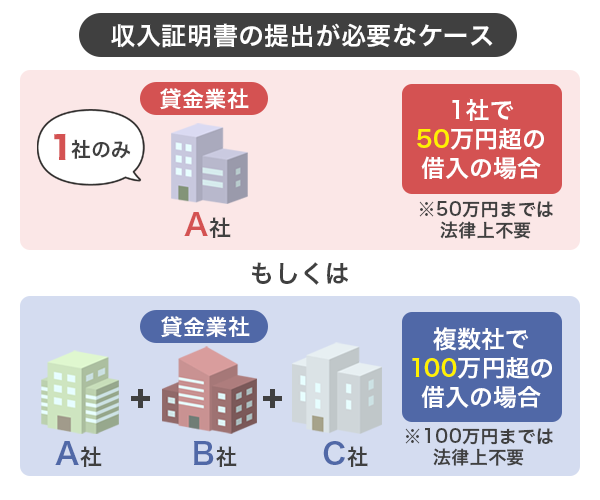

次に収入証明書ですが、申し込み状況によって提出を求められます。

貸金業法では返済能力の有無を調査することが義務付けられているため、消費者金融カードローンでは以下の場合収入証明書を提出しなくてはなりません。

銀行法にはこのような規定はありませんが、貸金業法に準じて、同様の基準を儲けている銀行が多いです。

年収証明書や自ら保有するお客さまの情報等によって、お客さまの収入状況や返済能力をより正確に把握することに努める。例えば、改正貸金業法上、自社で50万円超または他社借入を含めた総額で100万円超の貸出審査には年収証明書が必要とされていることにも留意する。

引用元:銀行による消費者向け貸付けに係る申し合わせ

収入証明書として認められるのは、以下のような書類です。

- 源泉徴収票(直近/最新分)

- 給与明細書(直近2ヶ月分)

- 確定申告書/青色申告書

- 住民税決定通知書/納税通知書

- 年金通知書

などです。

これらの書類は消費者金融でも銀行でも同じように取り扱われていることが多いです。

審査の難易度は銀行カードローンの方が厳しめの傾向がある

どのような審査を行い、どのような条件なら融資が可能となるのか、その基準については各社とも詳細を公表しておりません。

消費者金融も銀行も、どちらも審査の詳細はわからないのですが、新規契約率であれば一部で公表されているため、そこから審査の難易度を比較してみましょう。

およそ30%〜40%台であることがわかります。

- プロミス:40.3%

- アコム:44.7%

- アイフル:39.3%

- レイク:25.3%

銀行カードローンは、銀行が直接審査を行うのではなく保証会社が行っているためか、新規契約率を公表しているところがほとんどありません。

しかし、審査の難易度は一般的に金利が高い方が柔軟な傾向にあります。

金利は3.0%〜4.0%ほど消費者金融の方が高いので、審査の難易度も消費者金融の方が低いと考えられます。

とはいえ、銀行なら、これまでの取引の状況やクレジットカードの利用状況なども加味して審査を行う場合があります。有料顧客と判断されれば、その分審査のハードルは下がるでしょう。

一概にどちらが審査の難易度が高いかと明確に線引きはできないものの、消費者金融の方が若干柔軟、取引状況によっては銀行カードローンもそこそこ審査に通りやすくなる、と考えると良いでしょう。

利用できる人の違い・消費者金融の方が間口が広め

申し込みができる要件については、商品の概要に記載されています。

消費者金融では、安定した収入があれば雇用形態に関わらず申し込みができる商品がほとんどです。

派遣社員や契約社員でも大丈夫ですし、学生でも主婦でも、アルバイトやパートで自分自身の定期的な収入があれば申し込みが可能です。

年齢18~74歳のご本人に安定した収入のある方。

※主婦・学生でもアルバイト・パートなど安定した収入のある場合はお申込いただけます。ただし、高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。また、収入が年金のみの方はお申込いただけません。

引用元:キャッシング・カードローンなら消費者金融の【プロミス】公式サイト

ただし、専業主婦や年金受給者など、働いていることによる収入がない場合は、申し込み不可となっていることが多いです。年金は収入として認められず、仕事をしていることが求められます。

銀行カードローンは、商品によってかなりばらつきがあります。

- アルバイト不可

- 学生不可

などの商品も多く、「年収○円以上」という条件が課されていることもあります。

一方で、仕事をしていない専業主婦でも借りられる可能性があるのが銀行カードローンです。

「配偶者貸付」といって、配偶者に安定した収入があれば、仕事をしていない専業主婦(夫)でも自分名義で申し込めるサービスがあります。

消費者金融ではあまり採用されていませんが、銀行カードローンなら専業主婦(夫)でも利用できるところがあります。

無利息期間サービスを利用したいなら消費者金融

金利が高いというイメージを払拭するためか、消費者金融では無利息期間を設けているところが多いです。

契約の翌日または借入の翌日から一定期間、利息が0円になるサービスです。

「契約の翌日から30日間」というサービスが多いですが、レイクのように、申し込み方法によって無利息期間が選べるものもあります。

| カードローン | 無利息期間 | 起算日 |

|---|---|---|

| プロミス | 30日間 | 借入の翌日から |

| アコム | 最大30日間 | 契約の翌日から |

| アイフル | 最大30日間 | 契約の翌日から |

| レイクALSA | 選べる期間 | 契約の翌日から |

| ベルーナノーティス | 14日間 | 繰り返し利用可能 |

| セントラル | 最大30日間 | 契約の翌日から |

| LINEポケットマネー | 最大30日間 | 契約の翌日から |

| フタバ | 最大30日間 | 契約の翌日から |

| ライフティ | 35日間 | 借入の翌日から |

| いつも | 最大60日間 | 契約の翌日から |

銀行カードローンはもともとの金利が低いため、無利息期間を設けている商品はあまりありません。無利息期間を利用したいなら、消費者金融カードローンがおすすめです。

ちなみに、PayPay銀行カードローンは上限金利が他の銀行カードローンよりも少し高めであるためか、30日間の無利息期間がついています。

銀行カードローンは自社の利用状況に応じて金利の優遇措置がある

銀行カードローンでは、その銀行の取引状況に応じて金利を引き下げるサービスがあります。

たとえば、

- 三井住友銀行カードローン

- みずほ銀行カードローン

- りそな銀行カードローン

などでは、住宅ローンを組んでいる人の金利が優遇されるサービスがあります。

消費者金融にはほとんど見られませんが、金利を優遇するかわりに、無利息期間のサービスが利用できます。

また、銀行カードローンは期間限定で一時的に金利を下げるキャンペーンもありますので、とにかく低い金利で借りたいという人は、定期的にチェックしておくと良いでしょう。

ただし消費者金融でも、dスマートローンのように自社のサービス利用状況に応じて金利を下げるところも出てきました。今後このようなサービスが拡大していく可能性もありますので、こちらも定期的にチェックしてみてください。

融資までのスピードは消費者金融の方が断然早い

消費者金融カードローンは、とにかく融資までのスピードが速いです。

主な審査時間を見てみましょう。

| カードローン | 審査時間 |

|---|---|

| プロミス | 最短3分 |

| SMBCモビット | 最短30分 |

| アコム | 最短20分 ※ |

| アイフル | 最短18分 |

| レイク | 最短25分 |

※ お申込時間や審査によりご希望に添えない場合がございます。

大手消費者金融は、最短20分で融資をしてくれるところもあります。ですので、消費者金融なら申し込む時間帯によっては、即日融資も可能です。

それに対して銀行カードローンは、融資まで最低でも1日以上かかるため、即日融資はできません。

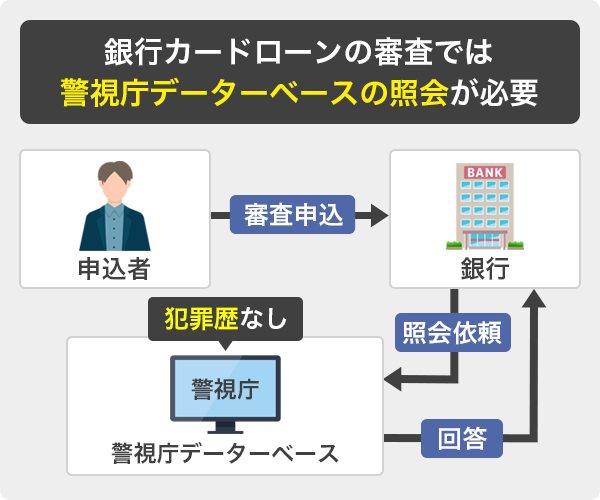

「犯罪による収益の移転防止に関する法律」によって、金融機関はローンなどの申込みを受けると、申込者が反社会勢力でないことを確認することが義務付けられています。

警察庁のデータベースに情報を提供する必要があり、反社会勢力との繋がりがないことを確認した上で融資を行わなくてはなりません。ですので、審査に時間がかかるのです。

保証会社の審査がどんなに早くても、警察庁からの回答がこなければ融資はできないため、即日融資を希望する人は消費者金融カードローンの方がおすすめです。

銀行カードローンは土日・祝日の審査は基本的に行っていない

消費者金融では、年末年始を除いていつでも審査を行っています。土日はもちろん、祝日でも申し込みは可能で、休みの日でも審査を通れば即日融資が可能です。

銀行もWEB申し込みが主流になってきて、申し込み自体は土日でもできるところが増えてきました。しかし審査については平日の営業日のみのところがほとんどです。

申し込むタイミングによっては審査にかなり時間がかかってしまうケースもあります。即日とはいわないまでも、週末にお金を借りたいと思っているなら消費者金融の方がおすすめです。

カードレスや郵送物なしにしたいなら消費者金融

消費者金融では、カードレスが主流になってきました。大手消費者金融では、スマホアプリで申し込みから契約、借入、返済とすべてできるようになっており、カードがなくてもコンビニATMで借り入れができます。

銀行カードローンは、まだカードありが主流です。コンビニATMでも借り入れができるようにはなってきてますが、カードレスにすることは基本的にできない商品が多いです。

ですので、申し込んでからカードが届くまで、すぐに現金を引き出すことができない場合があります。

その場合は、振込キャッシングならすぐに対応してくれますが、いったん口座に振り込んでもらってからATMで引き出す必要があります。

ちなみに、三井住友銀行カードローンはカードレスも可能、三菱UFJ銀行カードローンバンクイックはカードの発行はあるものの、アプリで振り込みができます。

契約書などの郵送物については、大手消費者金融であれば、カードレス・WEB上の契約が可能なので、なしにできます。

明細もWEBで確認できますから、郵送物で借り入れが家族にバレる心配はありません。自宅に何も送られたくない人は、消費者金融の方が安心でしょう。

銀行カードローンは、ローンカードの送付がありますので、完全に郵送物なしにすることは難しいのが現状です。

銀行からの郵送物であれば疑われにくいとはいえ、何が送られてきたのかと聞かれないよう注意はした方が良いでしょう。

銀行はキャッシュカードをそのままローンカードとして利用できる

銀行カードローンは、自分が持っているキャッシュカードをそのままローンカードとして使えることが多いです。

改めてローンカードを発行する必要がないので、カードをこれ以上増やしたくない人は自分が口座を持っている銀行のカードローンを利用するとよいでしょう。

カードを自宅に送られたくない人も、キャッシュカードをそのまま使える銀行カードローンを選べば、郵送物を減らすことができます。

消費者金融カードローンでカードを作った場合は、家族に見られた時に何のカードか怪しまれる可能性があります。

ですので、家族にバレたくない、しかしカードは欲しいという人は、キャッシュカードをローンカード代わりにする方法をおすすめします。

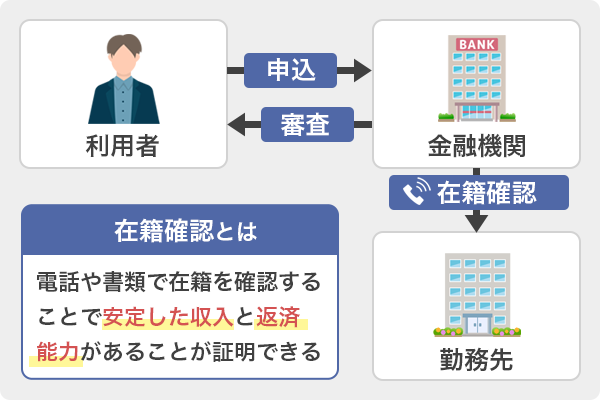

消費者金融なら在籍確認の電話連絡なしで借りられる

消費者金融カードローンも銀行カードローンも、在籍確認は必ず行われます。返済能力を確認するために、申告された勤め先に本当に勤めているのか確認するのは重要な審査の一つです。

在籍確認は、一般的に電話連絡という方法で行われます。勤め先に電話をかけ、申込者が出ることで完了します。

大手消費者金融では電話連絡は原則なしとしており、電話以外の方法で確認しています。

審査の過程で電話連絡が必要だと判断された場合には電話がかかってきます。その場合でも、カードローンの会社名を名乗ることはありません。

担当者の個人名でかかってきますし、他の人が電話に出たとしてもカードローンの利用について話すことはないので安心してください。申込者のプライバシーには十分配慮しています。

銀行カードローンは電話連絡が主流ですが、こちらもカードローンの利用について電話で話すことはありません。

銀行名で電話がかかってきても怪しいと思う人はいませんし、在籍していることさえわかれば電話はそれで終わりですから、この電話で借り入れがバレることはまずないと思って大丈夫です。

来店不要、WEB完結で全ての手続きを完了させるなら消費者金融

申し込みから必要書類のアップロードなど、手続きの全てをインターネット上で完結させる方法はWEB完結と呼ばれています。

大手消費者金融は、WEB完結が主流です。公式スマホアプリが用意されていますので、借り入れや返済もスマホでできてしまいます。

一方銀行カードローンも、申し込みはWEBでできるようになってきました。24時間いつでも申し込みができますので、来店不要ですし、銀行が営業していない曜日でも申し込みは可能です。

ただし、在籍確認の電話はありますし、契約書やローンカードが送られてくることもあります。来店不要にすることはできても、スマホやパソコン上だけで手続きを終えることは難しい場合があります。

つまり、本当の意味で「WEB完結」にできるのは、消費者金融カードローンです。

なお、楽天銀行やPayPay銀行などのネット銀行はもともと店舗がありませんので、来店せずに手続きができるようになっています。

借入限度額の違い・銀行カードローンの方がやや高め

カードローンには、融資限度額が定められています。カードローンごとに違いますので、消費者金融カードローンと銀行カードローンの限度額を比較してみます。

| 消費者金融カードローン | 限度額 |

|---|---|

| SMBCモビット | 800万円 |

| プロミス | 500万円 |

| アコム | 800万円 |

| アイフル | 800万円 |

| レイク | 500万円 |

| 銀行カードローン | 限度額 |

| 三菱UFJ銀行カードローンバンクイック | 500万円 |

| 三井住友銀行カードローン | 800万円 |

| みずほ銀行カードローン | 800万円 |

| りそな銀行カードローン | 800万円 |

| 楽天銀行スーパーローン | 800万円 |

| PayPay銀行カードローン | 1,000万円 |

| イオン銀行カードローン | 800万円 |

| セブン銀行カードローン | 300万円 |

| 住信SBIネット銀行カードローン | 1,000万円 |

| オリックス銀行カードローン | 800万円 |

およそ500万円〜800万円で設定されていることがわかります。ただ、銀行カードローンは1,000万円という高額な限度額が設定されている商品もあり、全体的にみると銀行カードローンの方がやや高めの傾向です。

ただし、誰でもこの融資限度額まで借りられるわけではありません。消費者金融には貸金業法に基づく総量規制がありますから、年収の3分の1までしか借りることはできません。

仮に800万円借りるとしたら、最低でも2,400万円の年収が必要となります。

総量規制の対象外である銀行カードローンも同じです。自主規制によって、基本的には年収の3分の1以上の貸付は行っていないのが現状です。

融資額は年収だけでなく、年齢や勤め先、家族の有無、過去の借入状況など様々な要素をもとに決定されます。

実際には、融資限度額の上限まで借りられる人は多くないでしょう。

ATM利用手数料はどちらのカードローンも自社のATMを利用すれば無料になる

カードローンはコンビニATMや提携金融機関のATMでいつでもお金を借りることができますが、ATMを利用する際には手数料がかかるのが一般的です。

消費者金融カードローンはコンビニでスマホ取引ができるので、便利であるという側面はあるものの、ATM手数料を考えると便利とばかりはいっていられないようです。

ATM手数料は、以下の金額が一般的です。

- 1万円以下の借入:110円

- 1万円を超える借入:220円

金額としては小さいので、あまり気にならないかもしれません。しかし、1ヶ月の間に何度も借り入れをした場合、利息を超える金額になってしまう可能性もあります。

そこで、消費者金融カードローンと銀行カードローンで、ATM利用手数料が無料になるケースを比較しました。

| 消費者金融カードローン | ATM利用手数料 |

|---|---|

| SMBCモビット | 三井住友銀行ATM無料 |

| プロミス | プロミスATM、三井住友銀行ATM無料 |

| アコム | アコムATM無料 |

| アイフル | アイフルATM無料 |

| レイク | SBI新生銀行カードローンATM無料 |

| 銀行カードローン | ATM利用手数料 |

| 三菱UFJ銀行カードローンバンクイック | 三菱UFJ銀行、提携コンビニATM無料 |

| 三井住友銀行カードローン | 三井住友銀行ATM、提携コンビニATM無料 |

| みずほ銀行カードローン | みずほ銀行ATM無料、イーネットATM月3回まで無料 (みずほマイレージクラブに入会) |

| りそな銀行カードローン | りそな銀行、埼玉りそな銀行、関西みらい銀行、みなと銀行ATM無料 (平日8:45~18:00) |

| 楽天銀行スーパーローン | コンビニATM、イオン銀行、三井住友銀行、みずほ銀行無料 |

| PayPay銀行カードローン | セブン銀行ATM、ローソン銀行ATM、イオン銀行ATM無料 |

| イオン銀行カードローン | イオン銀行ATM、ローソン銀行ATM、イーネットATM無料 |

| セブン銀行カードローン | セブン銀行ATM無料 |

| 住信SBIネット銀行カードローン | 手数料無料 |

| オリックス銀行カードローン | 提携ATM無料 |

消費者金融、銀行ともに自社のATMでは手数料が無料になるケースが多いです。

ネット銀行はコンビニATMでも手数料が無料になりますので、細かい支出を節約したい人にはぴったりです。

少しでも返済額を少なくしようと金利が低いカードローンを選んでも、ATM手数料がかさんでしまったら意味がありません。

小さな金額でも積もり積もったらそれなりの金額になってしまいます。どこで借り入れをすれば手数料がかからないか、調べてから利用することをおすすめします。

ポイントサービスは銀行カードローンの方が充実している

同じお金を借りるなら少しでもお得な方がいいとお考えの方は、ポイントサービスも比較してみてください。

返済額や残高に応じて、ポイントを付与するサービスのある商品があります。

| 消費者金融カードローン | ポイントサービス |

|---|---|

| SMBCモビット | Tポイント 利息200円ごとに1ポイント |

| プロミス | Vポイント ログインで10ポイント、利息200円ごとに1ポイント |

| 銀行カードローン | ポイントサービス |

| りそな銀行カードローン | りそなクラブのポイント 月中平均残高10万円以上で20ポイント |

| 楽天銀行スーパーローン | 楽天ポイント 入会時:1,000ポイント 利用残高に応じて最大30,000ポイント 条件達成で1,000ポイント |

| PayPay銀行カードローン | PayPayポイント 口座開設&新規契約で1,500ポイント (契約のみの場合は500ポイント) 借り入れ金額に応じて最大10,000ポイント |

| イオン銀行カードローン | WAONポイント 月末残高10万円以上で25〜100ポイント |

| セブン銀行カードローン | nanacoポイント 不定期でキャンペーンを開催 |

| 住信SBIネット銀行カードローン | スマプロポイント 不定期でキャンペーンを開催 |

すべてのカードローンにポイントサービスがあるわけではないですが、比較してみますと、銀行カードローンの方が充実しています。

もし普段利用している銀行があれば、そこのカードローンを利用すると、ATM利用手数料も無料、ポイントサービスもあってお得です。

残高不足を補ってくれる自動融資機能は銀行カードローン

自動融資機能とは一部の銀行カードローンにあるサービスで、残高が不足した時に自動的に融資をしてくれるサービスのことです。

うっかりクレジットカードや公共料金の引き落とし日を忘れていたという時でも、不足分を自動的に補ってくれるので、とても便利です。

当然のことながら、消費者金融カードローンにはないサービスです。

例として、以下の銀行カードローンに付帯しています。

- 三井住友銀行カードローン

- みずほ銀行カードローン

- りそな銀行カードローン

- PayPay銀行カードローン

- イオン銀行カードローン

引き落としなどを忘れがちな人には、とてもありがたいサービスではないでしょうか。

ただし、カードローンの返済を忘れた時に自動融資はしてくれません。返済はきっちりしてかなくてはならないので、その点は注意しましょう。

カードローンは借りたらやばいって本当?安全性を確認する

消費者金融はやばい、怖い、カードローンは危険というイメージをお持ちの方もいらっしゃるかもしれません。

消費者金融はかつてサラ金(サラリーマン金融)と呼ばれていたこともあり、不安に思う人も多いと思います。

結論からいいますと消費者金融は安全ですし、銀行も同様、どちらも安心してお金を借りられます。

消費者金融は貸金業法、銀行は銀行法に基づいてカードローンを運営しています。金利も法律の範囲内で定められていますし、万が一滞納したとしても、職場に電話がかかってきたり、夜中に家に取り立てが来るというようなこともありません。

たしかに、お金を借りて滞納すると信用情報に傷がつくため、住宅ローンの審査に通りづらくなるなどのデメリットもあります。

しかしそれは、カードローンがよくないのではなく、返済計画をきちんと立てていなかったことが問題なのです。

身の丈にあった借入額にして、計画的に返済できれば、カードローンは怖いものではありません。

他のローンへの影響も、カードローンを利用したということだけで審査に通らないということはありません。

借り入れが何件もあって、滞納もしているという状態では確かに悪影響を及ぼす可能性は大きいですが、収入に見合った借り入れ額できちんと返済していれば特に問題はないでしょう。

あなたに合っているカードローンはどっち?

ここまで消費者金融カードローンと銀行カードローンを比較してきましたが、それぞれにメリット、デメリットがあります。

どちらを選ぶべきかは、カードローンを利用する目的によって違います。

| 消費者金融 | 銀行 | |

|---|---|---|

| 適用される法律 | 貸金業法 | 銀行法 |

| 金利 | 18.0%前後 | 14.0%〜15.0%前後 |

| 保証会社 | なし | あり |

| 無利息期間 | あり | あまりない |

| 金利優遇 | あまりない | 銀行によってあり |

| 即日融資 | 可能 | できない |

| カードレス | 可能 | 基本的にできない (キャッシュカードで借入可能) |

| 在籍確認 | 原則電話連絡なしが多い | 電話連絡あり |

| WEB完結 | 可能 | 可能 |

| 借入限度額 | 500万円〜800万円 | 500万円〜1,000万円 |

| 自動融資 | なし | 銀行によってあり |

- 即日融資を希望する人

- カードレスで借り入れしたい人

- 勤め先に電話連絡されたくない人

- 金利が低いカードローンがいい人

- 口座を持っている金融機関のキャッシュカードを利用したい人

- 自動融資サービスを利用したい人

銀行は即日融資ができませんので、時間に余裕のある人におすすめです。急いでいる人は、消費者金融の方が良いでしょう。

今あるキャッシュカードをローンカード代わりにしたいとか、自動融資サービスを利用したい人は銀行カードローンの方が向いています。

それぞれの特徴をよく理解して、自分にあったカードローンを選びましょう。

【Q&A】消費者金融についてよくある質問

消費者金融に関する疑問や不安は多くの方が抱えている問題です。ここでは、消費者金融に関するよくある質問に対して、分かりやすく丁寧にお答えします。

消費者金融とはなんですか?

消費者金融とは、個人に対して貸付を行う「貸金業者」のことをいいます。一般的な金融機関とは違い、法人に対して貸付をすることはありません。

貸金業法という法律によって運営されているものであり、設定できる金利なども法令で決められています。法人の方で融資を受けたい方は消費者金融ではなく、取引のある地元の金融機関や日本政策金融公庫などを活用しましょう。

銀行カードローンとの違いは金利・融資時間・在籍確認・無利息期間

銀行カードローンはその名の通り、銀行が運営しているカードローンです。個人に融資するという点と、使途が自由なフリーローンであるという点では消費者金融と同じです。

違う点は、

- 金利が低め(14.0%〜15.0%程度)

- 当日融資は不可

- 在籍確認の柔軟性は少ない

などが挙げられます。

多くの消費者金融では即日融資が可能となっていますが、銀行カードローンは即日融資ができません。

申し込みがあった場合、その人が反社会勢力と繋がりがないかを確認するために警察庁のデータベースに照会をいれます。

その回答が早くても翌営業日以降となってしまうため、銀行カードローンでは即日融資が難しいのです。

銀行カードローンは消費者金融と比べると審査も厳しめなので、職業や年収によっては審査通過が難しい場合もあります。

すぐに融資をして欲しい、審査に時間をかけたくないという人は、借入先でどこがいいか迷ったら消費者金融の方が適しているでしょう。逆に、審査や融資に時間がかかったとしても金利を重視する人には、銀行カードローンもおすすめです。

サラ金は呼び名が異なるだけで同じ

サラ金は「サラリーマン金融」のことであり、かつて消費者金融が呼ばれていた名称です。つまり、サラ金とは消費者金融のことです。

サラ金というとあまり良いイメージを持たない人も多いと思いますが、それは過剰な貸付や高金利が問題になっていた時代にこの名称で呼ばれていたからでしょう。

現在の消費者金融は貸金業法に基づいて適正に運営されていますので、一切心配はいりません。

仕事をしていない人はお金を借りられない

多くの消費者金融では申込要件として「安定した収入があること」と記載されています。

定期的な収入と返済能力があることが大切な要件となっていますので、仕事をしていない人は申し込み自体が難しいのです。

収入が高いことではなく、「安定している」ことが大切なので、個人事業主よりはパート・アルバイトの人の方が有利なことがあります。

ただし自分の収入がない人でも、専業主婦であれば配偶者貸付を利用すればカードローンを利用できる可能性があります。しかし消費者金融では配偶者貸付に対応していないこともあるため、専業主婦で借入先はどこがいいか探している人は、銀行系のカードローンを探してみてください。

消費者金融は総量規制の対象となる

消費者金融は貸金業法が適用されますので、総量規制の対象となります。

これは、1社あたりの金額ではなく借入の総額を指しています。

ちなみに銀行カードローンは銀行法が適用されるため、総量規制の対象外です。理論的にはいくらでも借りられることになりますが、自主規制で消費者金融と同じく、年収の3分の1までとしているところが多いです。そのため、複数社から借りるのではなく、1社で必要な金額をしっかりと借りることを意識しましょう。

消費者金融がやばいと言われているのはなぜですか?

消費者金融はかつて「サラ金」と呼ばれていたことから、やばい、怖いといったイメージを持っている方も多いと思います。

しかし結論からいいますと、やばいことも怖いこともありません。

おそらく、

- 法外な金利を請求される

- 返済が遅れると悪質な取り立てをされる

ということを心配している人が多いのではないかと思いますが、闇金ではないため、そのような心配は無用です。

消費者金融が安全に利用できる理由を解説します。

消費者金融の借入金利は法律で決まっている

消費者金融は貸金業法という法律が適用されます。貸金業法は、総量規制など借りられるお金の制限をしていますが、利息については利息制限法と同じになっています。

利息制限法では、借入額によって金利の上限が決められています。

- 10万円未満:20.0%

- 10万円以上100万円未満:18.0%

- 100万円以上:15.0%

この金利を超えることはできないので、たとえば10万円借りて20.0%の金利が適用されることはないのです。

もしこれ以上の金利を要求されるなら、それは違法な業者、闇金です。万が一法改定前に闇金から借入を行い、20年後に思いがけず法外な金利の督促状が送付されてきて来た方は消滅時効が援用できる場合もありますので、ご自身でコンタクトせず法律の専門家に相談しましょう。大手消費者金融が法律を破ることはありませんのでそういった意味でも大手が一番安心できます。

また正規の貸金業者なら違法な金利で利息を取られることはありませんので安心してください。

悪質な取り立てもできないようになっている

貸金業法では、債権の取り立てについても生活を脅かすようなやり方は禁止する規定を設けています。

正当な理由なく、

- 午後9時から午前8時の間に電話、ファックス、訪問等で取り立てを行うこと

- 債務者が連絡する時期等を申し出たのに電話やファックス、訪問をすること

- 勤務先に電話や訪問をすること

などが禁止されているのです。

ですから、正規の金融業者であれば、夜中に電話をしてきたり、家や会社に押しかけたりというような、迷惑行為はしないのです。

もちろん、返済が遅れること自体は良くないことです。自分から連絡をして返済の相談をするというのが社会人としてのあり方ですが、テレビで見るような怖い人が家に押しかけてくるということはないので安心してください。

消費者金融でお金を借りるメリットはありますか?

消費者金融は審査が早く、どうしても急いでお金を借りたいという人にはありがたいサービスです。また20年以上前とは違い、今の消費者金融は大手企業のグループ会社となっていることがほとんどのため、プライバシーもしっかりと守ってくれます。

メリットはたくさんありますので、ひとつずつ解説していきましょう。

審査基準は他のローンと比べると借りやすい

審査が甘い消費者金融はありませんので、返済能力のない人にお金は貸してくれませんが、その他のローンよりは比較的借りやすい傾向にあります。

「年収○円以上」などの条件はないので、パートやアルバイトでも定期的な収入があれば審査通過の可能性は十分にあります。

審査が早く即日融資が可能

消費者金融は最短で審査が30分程度、その後の手続きも含めて最短1時間ほどで借入までできる場合があります。

週末や夜間など申し込みが込み合う時間帯ですと翌日になってしまうこともありますが、早目の時間帯に申し込んで審査を通過すれば、その日のうちに借りられます。

対応の速さを重視して消費者金融選びでどこがいいか迷ったら、即日融資についての対応をチェックしましょう。WEB申込やスピード審査・融資に対応している、大手消費者金融ならスピード融資も期待できるでしょう。

土日でも融資が可能

銀行カードローンですと平日しか審査をしてくれない場合も多いのですが、消費者金融は土日でも審査を行なっています。もちろん、土日でも審査を通過すれば当日融資が可能です。

ただし銀行振り込みで融資を受けようと考えている人は、取引に使う予定の金融機関に注意しましょう。消費者金融によっては、特定の銀行でないと金融機関の休業日の関係で、土日に振込できない可能性もあります。

土日に即日融資を受けたい人でどこがいいか迷ったら、使っている銀行との相性も踏まえて消費者金融をチェックするのがおすすめです。

消費者金融の借入は家族や会社の人にばれない

消費者金融はユーザーの事情に配慮して、在籍確認の対応も柔軟です。

あまり会社に電話をかけられたくないという人のために、オペレーターの性別が選べたり、電話をかける時間帯を指定できたりします。

また、どうしても事情があって電話対応が難しい人には、書類での審査に変更してくれるなど相談の余地がある点が嬉しいところです。

申し込みから契約までWEBで完結する方法が主流となっていますので、カードの発行をなしにすることもできます。

自宅に郵送物が送られてくることもなく、家族にバレる心配もないでしょう。

ただし「WEB完結」といっても、消費者金融によっては対応できる内容が様々です。例えば申込~審査結果の通知まではWEBで完結しても、カードの発行のために郵送物やATMに向かう必要があるケースもあります。

WEB完結のために設けられている条件なども会社によって異なりますから、バレ対策重視でどこがいいか迷っている人は、事前に各社の手続方法についてよく確認して選びましょう。

消費者金融は返済の自由度が高い

銀行カードローンは、決まった日に口座から引き落とされる返済方法しかないことが多いのですが、消費者金融はいくつかの方法から選べます。金利が気になり、早く返済したいならば、少しでも金利の低い消費者金融でおまとめローンを利用することをお勧めします。返済のコツはまとめることですが、そもそも複数の消費者金融から借り入れしないことも頭にいれて利用するようにしましょう。

返済のサイクルや返済日を自分で選べたり、また返済日が決まっている場合でもいくつかある中から選択できたり、自由度が高いのです。

返済日が給料日の後だったら便利なのに、と感じている場合は銀行カードローンよりも消費者金融の方が使いやすいでしょう。消費者金融のメリット5つを紹介しましたが、金利が銀行と比較し割高であるというデメリットは心にとめておきましょう。

また、消費者金融の多くは借入・返済共に千円単位で受け付けていることも多くあります。そのため、少しずつでも近場のコンビニATMから多めに繰上返済していきたい…という場合にも、消費者金融の返済方法の自由度の高さが光るでしょう。

また、銀行のカードローンではカードレスに対応できないこともあります。ネット銀行であればカードレスに対応していることもありますが、店舗や銀行によってまちまちです。

借入や返済時の方法を自由に選びたいという人も、どこがいいか迷ったら消費者金融を選んだ方が良いでしょう。

消費者金融を利用するときの注意点やデメリットはありますか?

消費者金融は早くて便利ですが、便利だからこそのデメリットもあるので、返済できなくなるということがないよう以下の点に注意してください。

他のローンと比べると金利が高め

銀行カードローンやマイカーローンなどの目的別ローンと比べると、金利が高めなことが気になる人も多いと思います。

長期的に利用していくとなると、この金利の差が大きく響いてくる可能性はあります。

ですから、消費者金融を利用するときは短期間ですぐに返せる金額に留めておくことをおすすめします。

総量規制で年収の3分の1までしか借りられない

消費者金融は貸金業法が適用されるため、総量規制によって年収の3分の1までしか借りられません。年収100万円の人が100万円借りたいと思ってもダメなのです。

しかしそれは、裏を返せば過剰債務者となるのを防いでくれている法律だともいえます。

そのおかげで借り過ぎが防げるのだと思えば、むしろメリットと考えた方が良いのではないでしょうか。

無職では借りられない

消費者金融は安定した収入が何よりも重視されるため、仕事をしていないと申し込みができません。

無担保・無保証人で借りられる代わりに、安定した収入が必要なのです。無職の方は借りることが難しいからといって、闇金融など正式な登録を行っていない業者からの借入は避ける必要があります。収入を得る手段を得るまたは、他の方法も検討してみましょう。

簡単にお金を借りる癖がついてしまう

消費者金融は、本当に便利になりました。申し込みから契約、借り入れまで全てスマホアプリでできてしまうため、家から一歩も出ずにお金が借りられます。

お金を借りる時は必ず返済計画をたてて、生活に影響のない範囲で借りないといけません。

各社とも、公式サイトで返済シミュレーションができるようになっています。いくらなら無理なく返済できるのかを考えた上で、借りる金額を決めるようにしてください。

リボ払いで支払いを長期化しないようにしましょう

消費者金融は返済方式がリボ払いとなっています。

毎月利息を含む一定額、もしくは一定額の元本に利息をプラスする形で返済していきますが、借りれば借りるほど返済額に占める利息の割合が大きく、いつまでたっても返済が終わらないという人が出てきます。

返済額が一定なのは楽だと感じますが、利息ばかり払って元本が減らないという事態だけは避けたいものです。

余裕のある時にコツコツ臨時返済をして、なるべく早く返済が終わるようにしていきましょう。

週末・夜の申し込みでは即日融資が難しいことがある

即日融資が売りの消費者金融ですが、場合によってはそれができないこともあります。

おおかたの審査は機械的に行なっているので早いのですが、在籍確認などどうしても人が行わなくてはいけない部分があります。

審査は24時間受け付けているといっても、一晩中審査を行なってくれるわけではありません。営業時間間際に申し込んでも、結果は翌日になってしまうでしょう。

また、週末や夜はどうしても申し込みが混み合います。その場合は、最短時間での審査が難しい場合がありますので、いつでも即日融資してもらえるわけではないのです。

確実に即日融資を受けたい場合は、平日の午前中に申し込むことをおすすめします。

在籍確認をクリアしないと借入できない

消費者金融の審査には、在籍確認があります。

勤め先に電話をかけそこで働いているのかどうかを確認する作業ですが、返済能力を確認するために必要な審査の一環なので基本的には避けて通ることができません。

しかし、普段自分が電話を取らない人やパート・アルバイトなど自分宛の電話がかかってくることがあまりない人ですと、在籍確認の電話で借り入れがバレるのではないかと不安ではないかと思います。

在籍確認の電話はプライバシーに充分配慮してくれていますので、この電話で借り入れがバレる可能性は少ないものの、あれこれと周囲の人に詮索されたくない人にとっては電話がかかってくること自体が迷惑だと感じるでしょう。

そんなときは、電話の代わりに書類審査を行ってくれる消費者金融を選べば大丈夫です。

大手消費者金融はバレ対策もしっかりしており、手続きをWEB完結にすれば電話なしになるものや、相談すれば書類審査に変更してくれるものもあります。

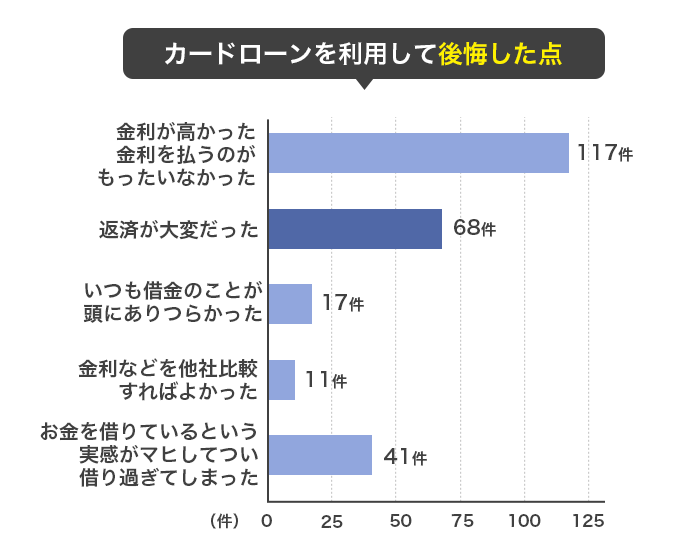

実際に利用した人の後悔したという声

最後に、実際にお金を借りた経験のある人がどのようなことで後悔したのか、その答えを見てみましょう。

やはり、金利が高く感じた人が最も多かったです。そのせいか、返済が大変だと感じている人も多く見られました。

後悔しないようにするには、本当に必要な分だけを借りて、返済が長引かないように短期間で返すことを心がけましょう。

| 回答 | 件数 |

|---|---|

| 金利が高かった、金利を払うのがもったいなかった | 117 |

| 返済が大変だった | 68 |

| いつも借金のことが頭にありつらかった | 17 |

| 金利などを他社比較すればよかった | 11 |

| お金を借りているという実感がマヒして、つい借り過ぎてしまった | 41 |

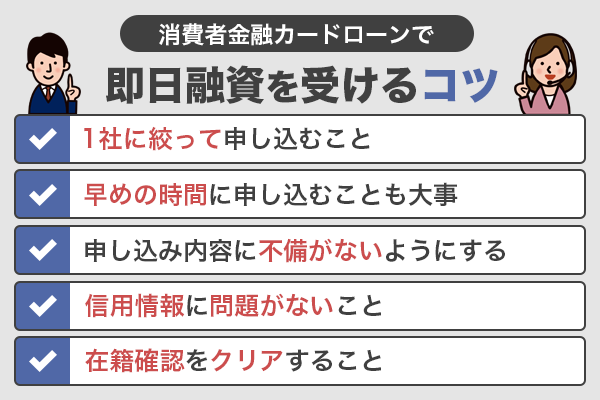

消費者金融の審査を通過し即日融資を受けるコツはありますか?

審査が甘い消費者金融はありません。誰にでもお金貸してくれるわけではないので、しっかりと準備をして申し込まないと審査に落ちます。

ではどうすれば審査を通過し、早く融資を受けることができるのか、そのコツについても押さえておきましょう。

消費者金融で即日融資を受けるためのポイントを紹介します。

1社に絞って申し込むこと

審査に落ちることが不安で、いくつもの消費者金融に同時に申し込んでしまう人がいますが、それはよくありません。

各社に同時申し込みをすると信用情報を確認されますので、他社に申し込んでいることもわかってしまいます。

一度にたくさん申し込んでいるということは、それだけお金に困っているのではないかと思われ、審査通過が難しくなります。

申し込む時はあなたの職業や借入が必要なタイミングをよく考え、1社に絞って申し込みましょう。

早めの時間に申し込むことも大事

消費者金融の審査が早くても、混み合う時間帯に申し込んでしまうと審査に時間がかかることがあります。

審査を早くしてその日のうちにお金が必要なら平日の午前中が狙い目です。

申し込み内容に不備がないようにする

WEBからの申し込みが主流となっていますのでスマホやパソコンから申し込むことが増えていますが、送信する前に不備がないか確認することは大切です。

もっとも大切なのが、勤め先の情報や年収です。

会社の連絡先を間違えると在籍確認が取れないですし、年収を間違えると「虚偽の申告」をしていると思われかねません。

たとえば年収100万円なのにうっかり間違えて1000万円にしてしまった場合、虚偽の申し込みだと思われて審査に落ちる可能性があります。

細かいところまでしっかりと確認してから送信するようにしてください。

自分の信用情報に問題がないことを確認する

現在の年収が安定していても、信用情報に問題があると審査に落ちる可能性が高いです。

もし過去に滞納の記録などがある場合は、それがきれいになってから申し込みましょう。

在籍確認をクリアすること

在籍確認は、いつ行うか公式サイトで明言している会社は少ないですが、審査の終盤で行われることが多いです。

WEB完結以外の消費者金融の場合は在籍確認をクリアしないと契約はできません。そのため、自分が電話を取るか、取れない場合は電話を取りそうな人に「席を外している」と答えてもらう等の対応をお願いしておくと安心です。

消費者金融は審査が早いので、迷っている間にすぐ電話が来てしまいます。24時間いつでも良いと思いがちですが、在籍確認や書類等に不備があったり再提出が発生した際のことを考えると、従業員の在籍している時間に申込をするのが良いでしょう。

消費者金融で借入すると住宅ローンの審査に落ちますか?

消費者金融と契約をしていることが原因で住宅ローンの審査に落ちるということはありません。

住宅ローンの申し込みをすると、必ず信用情報を照会されます。

- 借り入れの返済を滞納した

- 借り入れ金額が大きい

- 借り入れ件数が多い

などの記録が残っていて、お金の借り方に問題があると判断された場合、審査に落ちる可能性があります。いわゆる「ブラックリスト」の人です。

このような記録がなく、少額の借入のみできちんと返済し終わっているならば、それほど心配する必要はないでしょう。

複数の業者から借入を行い返済を停滞させた経験がある…このように、もし過去に滞納など事故記録が残るようなことをした場合には、その記録がなくなるまで待った方が得策です。

事故の記録は内容にもよりますが5〜10年保管されています。その期間を過ぎれば元通りになりますので、きれいになってから住宅ローンの審査に申し込みましょう。

信用情報の開示請求をしてみよう

自分の記録が今どうなっているかわからないという人は、信用情報機関に個人情報の開示請求をすればわかります。

5年から10年で履歴が消えると解説しましたが、まれに債権者が履歴を取り消しておらず、当該期間を経過しても記録が残り続けている場合もあります。その場合は法律事務所等の力を借りなくともご自身で連絡を行うことで、確実に返済が完了している案件であれば債権者に取り消しを行ってもらえます。

新たに消費者金融と契約する前に過去の履歴が気になる方は消費者金融やクレジットカードならCICかJICCに情報がありますので、公式サイトから申し込んでみてください。

インターネットから申し込み、本人確認書類を提出して手数料1,000円を支払えば必要な情報が手に入ります。

消費者金融の正しい使い方はありますか?

消費者金融は怖いものではありませんし、法律を守って運営されているものなら法外な利息を取られることもないとお分かりいただけたと思います。

しかし、借りたお金は返さなくてはなりません。自分の収入の範囲内で無理なく返済できる金額だけを借りるようにし、生活が圧迫されないようにしていくことが大切です。

嘘をついてまで契約してはいけない

国民生活センターの資料によりますと、高額な費用や投資話を、「お金がない」と断っても、強引に消費者金融で契約させて借金をさせるという手口によるトラブルが増えているそうです。

契約金額は約 100 万円と聞かされ、「高額なのでお金がなくて支払えない」と言うと「消費者金融で借りればいい」と言われた。担当者と貸金業者の無人借入機に行き、学生だと借りられないので社会人と偽って借りるよう指南を受けた。

引用元:借金するよう指示し、強引に契約を迫る手口に注意

お金は、ないから借りるのではなく、今はなくても必ず返済できる計画を立ててから借りるものです。

お金を借りること自体は悪ではありませんが、嘘をついてまで借りることはよくありません。

必ず儲かるから返せる、この副業で稼げるようになれば返済できるから問題ないというような話は、信用してはいけません。

うまい話にのって、返済のあてもなお金を嘘をついてまで借りるようなことのないようにしてください。

悪徳業者に騙されないようにするための4つのポイント

強引に契約させられるようなトラブルを防ぐために、いくつか気をつけて欲しいことがあります。

- 「絶対に儲かる話」はない

- 投資は余裕資金で行うものであり、借金をしてまでするものではない

- 「すぐに返済できるから」などという言葉にだまされない

- 断る時は「お金がない」ではなく、「契約したくない」とはっきり言うこと

「お金がない」というと、お金があれば契約できるのだと思われてしまい、強引にローン契約をさせられたり、嘘をついてまで借金をさせられたりするトラブルに繋がってしまいます。

ですので、「お金がない」ではなく、「いらない」とはっきり断ってください。

一度契約をすると、例外的な状況を除いて、原則として一方的な契約解除はできなくなります。

もちろん、契約の内容通りに履行を求めることはできるものの、やっぱりやめたとはいえないため、不安なときは契約をしないようにしてください。

安全な消費者金融を見極める方法はありますか?

多くの貸金業者は法令を守り、真っ当な運営をしています。しかし、中には法令違反の金利を設定したり、滞納すると家に押しかけてきたりと、違法な業者もいます。

プロミスやアコムのようによく目にする貸金業者であれば安心ですが、中小消費者金融ですと、本当に安全なのか、迷ってしまうこともあるでしょう。

闇金にひっかからないためには、安全な消費者金融を見極める方法を知っておくと安心です。

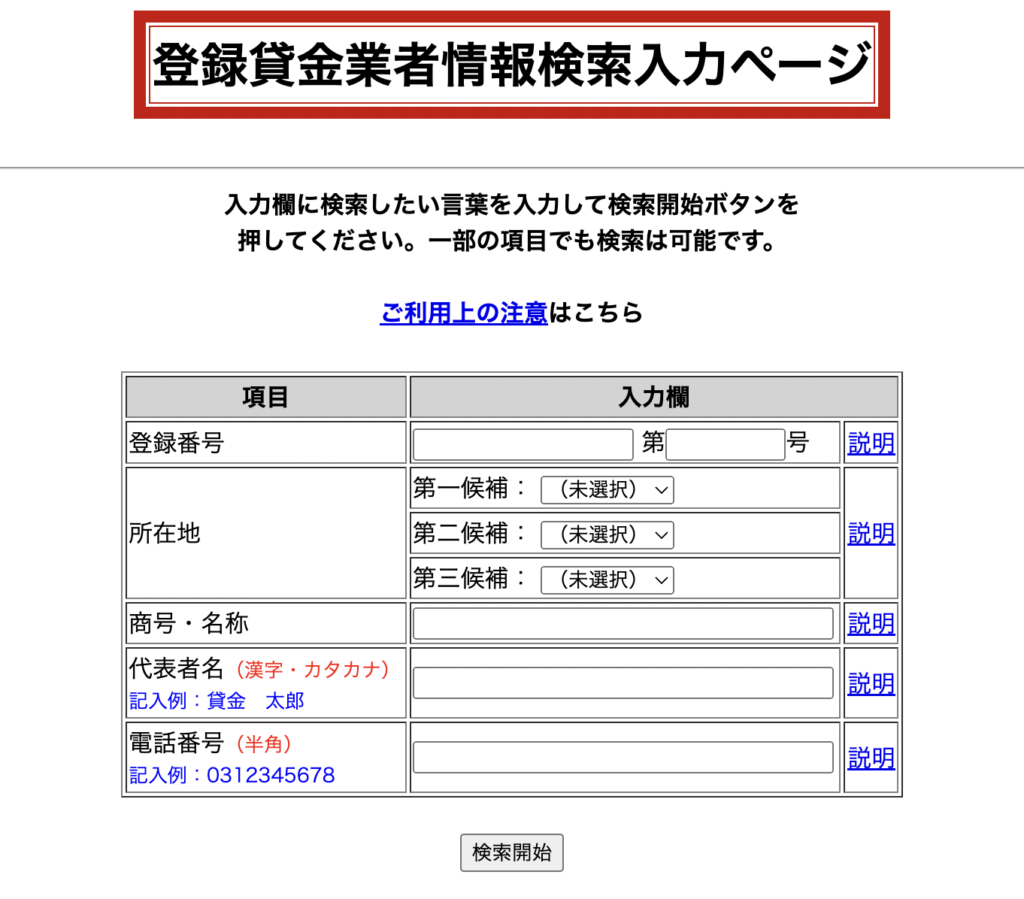

金融庁から貸金業登録番号が発行されているかどうかを確認する

正規の貸金業者は、金融庁から貸金業登録番号が発行されています。

たとえば、プロミスのホームページを見ますと、「登録番号:関東財務局長(14)第00615号」と記載されています。

この番号が本物の番号なのかどうか、金融庁の「登録貸金業者情報検索入力ページ」で確認すればわかります。

消費者をだますために、ホームページに偽の番号を掲載しているケースもありますので、少しでも怪しいと思ったら必ずこのサイトで確認してみましょう。

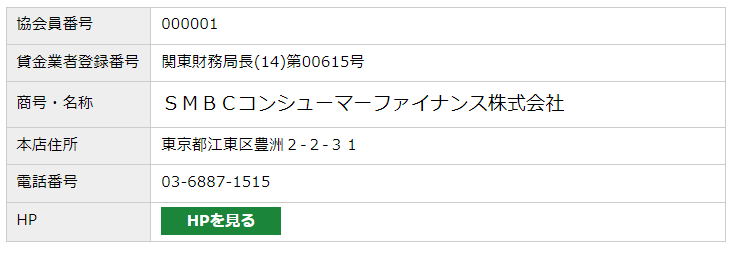

貸金業協会の会員番号もチェックすると安心

正規の貸金業者は、日本貸金業協会の会員となっていることがほとんどです。ですので、こちらの会員番号も確かめてみると、より安心です。

プロミスの協会員番号は、「日本貸金業協会会員 第000001号」となっており、東京都をクリックすると、最初に出てきます。

こちらで検索すると、貸金業者登録番号も同時に確認できます。

金利を必ず確認して!法定金利はどんなに高くても20.0%

もしかしたら、実在の金融業者の番号や名前を利用して、人を騙すようなホームページを作っているような業者があるかも知れません。

念には念を入れ、適用されている金利も確かめてください。

金利は法律で決まっており、借りる金額によってこのようになっています。

- 10万円未満:20.0%

- 10万円〜100万円未満:18.0%

- 100万円以上:15.0%

(上限金利)

消費者金融は、初めての貸付で100万円を超える融資をすることはほぼありません。ですので、上限金利は18.0%で設定されていることがほとんどです。

安全な消費者金融を見分けるためには、金利が何%で設定されているかも、必ず確認するようにしてください。

審査なしで借りられるは嘘!無職の人にも貸付する貸金業者はない

- 無職でも借りられる

- 審査なし、誰でも借りられる

- 絶対借りられる

などの甘い言葉で誘う業者は、闇金業者です。

正規の貸金業者が、審査なしでお金を貸すことはなく、無職では申込要件にすら該当しません。

多重債務者を生み出さないため、お金を貸す際には返済能力があるかどうかを必ず確認しなくてはならないことになっていますから、審査をしない、無職でも貸すというのは闇金業者のやることです。

いくらお金に困っていても、このような広告にだまされないよう気をつけてください。

借りられるのは年収の3分の1までという総量規制を守っているか

貸金業法の総量規制によって、貸付できるのは年収の3分の1までと決められています。

ですから、申し込みの時に年収の申告が必要なのです。

これも法律で決められていることなので、

- いくらでも借りられる

- 年収の3分の1を超えてもOK

などという業者は、正規の貸金業者ではありません。

SNSや掲示板などにも闇金がいるから気をつける

貸金業を営むためには、国の許可が必要です。金融庁から貸金業者として認められた企業でなければ、人にお金を貸して利益を得てはいけないのです。

友人や知人に一時的にお金を借りるのは問題ありませんが、SNSや掲示板で個人間融資を持ちかけてくるのは、その後ろに闇金がいると思って間違いないでしょう。

お金を借りるのは正規の貸金業者か、信頼できる友人か知人だけにしておいてください。

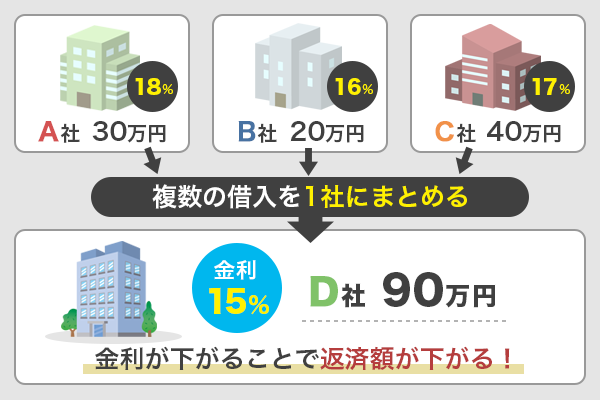

おまとめローンとはなんですか?

消費者金融には総量規制によって年収の3分の1までしか借りられないという決まりがあるということをお話ししました。

ただし、消費者金融の中でも総量規制の対象外となるものがあります。それがおまとめローンです。

おまとめローンとは複数のカードローンの借り入れを一本化できるローンのことで、借り入れ総額が大きくなることから金利が下がり、総返済額が小さくなる可能性があります。

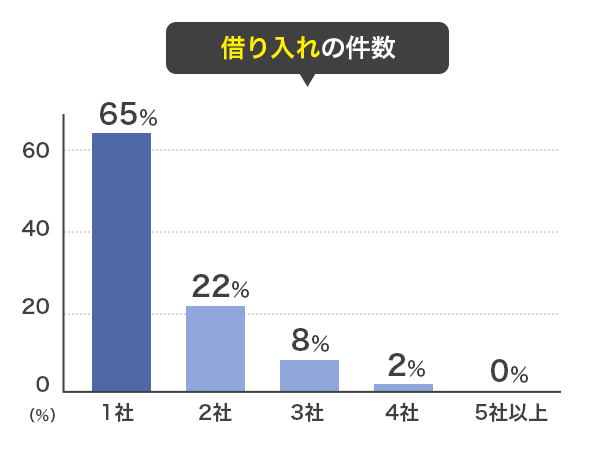

先程の「消費者金融に関するアンケート(自社調べ)」で、借り入れの件数も聞いてみました。

半数以上は1社のみですが、2社、3社と借りている人も3割以上いました。別々に借りていると返済日の管理も大変ですし、いつまで経っても返済が終わりません。

| 借り入れ件数 | 割合 |

|---|---|

| 1社 | 65% |

| 2社 | 22% |

| 3社 | 8% |

| 4社 | 2% |

| 5社以上 | 0% |

たとえば、年収が300万円の人が借りられるのは100万円までですから、

- A社:50万円

- B社:50万円

という借り方をしていると、すでに総量規制の枠に達していますので、他社のカードローンに申し込んでも審査に落ちてしまう可能性が高いのです。

しかしおまとめローンなら総量規制の対象外なので、一本化するためなら審査に通る可能性があります。

一般的にカードローンの金利は借り入れ残高が大きいほど下がりますので、現在の金利よりも下がり、返済が楽になる可能性があります。

一例として、プロミスのおまとめローンをご紹介します。

申し込みは

- 電話

- 店頭窓口(お客様サービスプラザ)

- 自動契約機

からとなっていますので、残念ながらWEBからの申し込みはできませんが、主婦、学生、パート・アルバイトでも安定した収入があれば申し込み可能となっています。

【プロミスのおまとめローン】

| 条件等 | 内容 |

|---|---|

| 申込要件 | 20歳以上65歳以下 本人に安定した収入があること |

| 融資額 | 300万円まで |

| 借入利率 | 6.3%〜17.8% |

| 遅延損害金 | 20.0% |

| 使途 | 消費者金融、クレジットカードの借入返済 (銀行カードローン、クレジットカードのショッピングを除く) |

| おまとめローンの特徴 | ・返済期間が最長10年 ・担保、保証人不要 ・総量規制の対象外 ・返済日が5日、15日、25日、末日から選べる |

※WEBから申込申請を終えた後に、プロミスコール 0120-24-0365 (受付時間: 平日9:00 – 18:00)へ電話で「おまとめローン希望」と伝えてください。

おすすめの消費者金融は自分に合ったものを選ぶこと

金利やバレ対策、無利息期間などさまざまな特徴からおすすめの消費者金融をご紹介しました。

どこも審査は早いですが、上記に記載した通り様々な消費者金融各社毎のメリットがありますので、自分が何を重視したいか、そのポイントによって選ぶことをおすすめします。

また、会社員か主婦か学生かなど、職業によってもおすすめの消費者金融が違いますので、今回ご紹介した中から自分に合うものを選んでみてください。

消費者金融でお金を借りてみようと思っているけれど、初めてなのでどこが良いかわからない。